Когда гражданин работает официально, он оплачивает в казну государства налог с доходов физических лиц (НДФЛ). Соответственно, он вправе осуществить возврат доли затраченных на учёбу финансов. Ответы на вопросы о том, как получить налоговый вычет за обучение, дает ст. 219 НК. Для этого требуется предоставить налоговому органу определенный пакет документации и заявление.

Источник: https://lgotoved.ru/vyplaty/nalogovye-vychety/nalogovyj-vychet-za-obuchenie

Содержание

- 1 Два способа получения налогового вычета за обучение

- 2 Что такое налоговый вычет за обучение

- 3 Кто может получить налоговый вычет

- 4 Как лучше получать вычет через инспекцию или через работодателя?

- 5 Как получить налоговый вычет

- 6 Порядок действий при оформлении льготы в инспекции

- 7 С какого месяца не удерживается НДФЛ и может ли работодатель вернуть налог за прошлые месяцы?

- 8 Можно ли обращаться за вычетом несколько раз в календарном году?

- 9 Как подать заявление в налоговую

- 10 Что делать, если год закончился, а вычет не был полностью использован?

- 11 Запомнить

Два способа получения налогового вычета за обучение

Если Вы оплатили свое (детей, брата/сестры) обучение и хотите получить вычет, то у Вас есть два варианта:

- Вы можете дождаться окончания календарного года, в котором понесли расходы на образовательные услуги, а затем подать документы на вычет в налоговый орган. В этом случае налоговый вычет возвращается Вам сразу за целый год (или несколько лет) налоговой инспекцией (подробный процесс описан в статье Получение налогового вычета за обучение через налоговую инспекцию).

Пример: В 2018 году Иванов А.Б. оплатил свое обучение в ВУЗе в размере 50 тыс. руб. Иванов дождался окончания года и в январе 2019 года подал пакет документов на вычет (декларацию 3-НДФЛ, подтверждающие документы, заявление на возврат) в налоговую инспекцию. По окончании камеральной проверки налоговая инспекция произвела возврат денежных средств (в размере 13% х 50 тыс. руб. = 6500 руб.) на счет, указанный в заявлении Иванова А.Б.

- Не дожидаясь конца года, Вы можете обратиться в налоговый орган за подтверждением права на вычет. Затем, после получения подтверждения от налогового органа необходимо отнести его своему работодателю. С периода, когда работодатель получит данное уведомление, с Вашей заработной платы не будет удерживаться налог на доходы в размере 13% до момента исчерпания вычета.

Обратите внимание: получить вычет через работодателя можно только по расходам на обучение, которые произведены в текущем календарном году. Если расходы были произведены в прошлые календарные годы, то вычет может быть получен только через налоговый орган.

Пример: В марте 2018 года Петров Б.В. оплатил свое обучение в ВУЗе в размере 50 тыс. руб. Петров Б.В. официально работает, и его заработная плата составляет 25 тыс. руб. (на руки он получает 21750 руб., так как 3250 руб. удерживается с него в виде налога на доходы). После оплаты обучения в марте этого же года он обратился в налоговый орган с заявлением о выдаче уведомления, подтверждающее право на налоговый вычет. Через месяц налоговая инспекция выдала ему данный документ. В апреле Петров Б.В. отнес уведомление в бухгалтерию своего работодателя. В апреле и в мае 2018 года с заработной платы Петрова Б.В. не удерживался подоходный налог, и он получал на руки по 25 тыс. руб. С июня 2018 года налог с него снова стали удерживать (так как вычет в размере 50 тыс. руб. был исчерпан).

Источник: https://verni-nalog.ru/nalogovye-vychety/obuchenie/cherez-rabotodatelja/

Это интересно: Нет возможности оплачивать кредиты — уволилась с работы по собственному желанию были причины

Что такое налоговый вычет за обучение

Социальный вычет за обучение – это доля заработка, не подлежащая обложению НДФЛ. У заявителя появляется шанс вернуть уже уплаченный НДФЛ, для частичной компенсации финансовых затрат на услугу личной учёбы по любой из форм.

Кроме затрат на собственное образование налогоплательщик может рассчитывать на возврат доли сумм, затраченных на очное образование:

- Детей: родных и усыновленных;

- подопечных;

- братьев и сестёр.

Возврат доли затрат возможен при обучении вышеуказанных лиц до двадцати четырех лет. Если ребенку уже двадцать пять лет, оформить льготу не получится.

Важно!

Если планируется получить вычет за образование ребенка, родитель должен выступать в качестве стороны в договоре на оказание услуг (Письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 10 июля 2013 г. N 03-04-05/26681)

Размер налогового вычета за учебу – максимально 13% от суммы затраченных средств на обучающихся лиц.

Иными словами, вычет на образование это деньги, которые можно получить от государства в качестве компенсации за учёбу на коммерческой основе. Только претендовать на них можно, если производилась уплата НДФЛ с зарплаты.

Источник: https://lgotoved.ru/vyplaty/nalogovye-vychety/nalogovyj-vychet-za-obuchenie

Кто может получить налоговый вычет

Вычет получают граждане с налогооблагаемым доходом. Если вы работаете официально и получаете зарплату, то уплачиваете с нее налог на доходы — 13%.

Когда тратите деньги на полезные для государства дела, государство возвращает часть этого налога.

Неработающие пенсионеры и безработные студенты зарплаты не получают и подоходного налога не платят, поэтому вычет им не полагается (ст. 219 НК). Вычет не смогут получить индивидуальные предприниматели, выбравшие упрощенную систему налогообложения, единый налог на вмененный доход и патентную систему. Также вычет не предусматривается при оплате учебы за счет материнского капитала (подп. 2, п. 1, ст. 219 НК).

Вычет можно получить за себя или за близких родственников — детей, сестер и братьев в возрасте до 24 лет, — если вы оплачивали их обучение. Важно, чтобы они учились на дневном отделении, а не заочно. Если вы платите сами за себя, то форма обучения значения не имеет.

Вычет получают с расходов на обучение в вузе, детских садах, школах, автошколах или центрах по изучению иностранных языков. Главное, чтобы у учреждения была лицензия на осуществление образовательной деятельности. Неважно, государственная это организация или частная.

Источник: https://journal.tinkoff.ru/vychet-za-uchebu/

Как лучше получать вычет через инспекцию или через работодателя?

Однозначного ответа на вопрос, как лучше получить вычет на обучение — через налоговый орган или работодателя, нет. Каждый из способов содержит свои плюсы и минусы, которые мы рассмотрим ниже.

- При получении вычета через работодателя деньги Вы получаете быстрее,так как Вам не нужно ждать окончания календарного года, чтобы подать декларацию.

- Не все работодатели (и бухгалтерские работники) любят, когда к ним обращаются за получением вычета, так как это добавляет им работы. Если Ваш работодатель один из таких и Вам не хочется тратить время и нервы на споры с ним, то Вам будет проще получить вычет через налоговую инспекцию.

- Если Вы осуществляете постоянные платежи за обучение в течение года, то Вам удобней один раз обратиться в налоговую инспекцию по его окончанию, чем многократно получать уведомления и относить их работодателю. Если же Вы оплатили обучение единым платежом (например, за год) и не хотите ждать конца года для получения вычета, то Вы можете склониться к получению вычета через работодателя.

- При получении налогового вычета через работодателя Вам придётся предпринять больше действий, чем при получении через налоговые органы (посетить налоговую инспекцию для сдачи документов, получить через месяц уведомление, написать и отнести заявление с уведомлением работодателю). При получении вычета через налоговый орган достаточно один раз подать пакет документов и ждать перечисления денежных средств. Хотя, с другой стороны, плюсом оформления вычета через работодателя является то, что Вам не нужно разбираться и тратить время на заполнение декларации 3-НДФЛ.

- Если по итогам года Вам в любом случае нужно подавать декларацию по другим поводам (например, задекларировать доходы от продажи имущества), то Вам будет проще дополнительно включить в декларацию вычет на обучение и не тратить время на оформление вычета через работодателя.

Подводя итоги, отметим, что в большинстве случаев, на наш взгляд, вычет будет проще получить через налоговый орган по окончанию года. Однако, в некоторых ситуациях (например, единоразовая оплата обучения в начале года) Вам, возможно, будет удобней получить вычет через работодателя. Исходя из своих обстоятельств, Вы вправе выбрать наиболее подходящий Вам способ оформления налогового вычета.

Источник: https://verni-nalog.ru/nalogovye-vychety/obuchenie/cherez-rabotodatelja/

Как получить налоговый вычет

Легче всего подать документы на работе: вам нужно будет только привезти уведомление из налоговой о праве на вычет, остальное в бухгалтерии сделают за вас (п. 2 ст. 219 НК РФ). Но мне этот вариант не подошел, потому что я уже уволилась.

Если у вас есть личный кабинет на сайте налоговой службы — подавайте заявление там. Чтобы получить доступ к кабинету, придется обратиться в ближайшую налоговую. Также подойдут логин и пароль от сайта Госуслуг.

У меня не было доступа, и я отдавала документы лично.

Рассказываем не только про вычеты

Но и про то, как вести бюджет, уберечь деньги и данные от мошенников, больше зарабатывать и выгодно вкладывать

Источник: https://journal.tinkoff.ru/vychet-za-uchebu/

Это интересно: Отказали обменять мультиварку на 2-й день покупки

Порядок действий при оформлении льготы в инспекции

Чтобы получить социальный налоговый вычет за обучение требуется придерживаться определенной схемы действий:

- Особое внимание рекомендуется уделить подготовке документации. Полнота собранного пакета, а также правильность заполнения бумаг напрямую влияет на дальнейшую процедуру возврата. Документы на получение налогового вычета за обучение:

- удостоверение личности заявителя с ксерокопией;

- заявление;

- декларация 3 – НДФЛ;

- справки 2 – НДФЛ от работодателей за отчетный год;

- копия лицензии образовательного учреждения;

- заключенный договор с учреждением;

- квитанции, свидетельствующие о факте оплаты учёбы;

- документация, свидетельствующая о родстве, если льгота оформляется на обучение ребенка, братьев, сестёр;

- справка с учреждения о факте учёбы.

Список документов на получение вычета можно также уточнить в территориальном отделении ИФНС. Со всей документации, кроме справок, стоит сделать ксерокопии для инспекции. Специалист сверит их с оригиналом и отдаст подлинник назад.

Декларацию можно заполнить самостоятельно. Правила заполнения декларации и требования к ее содержанию можно найти на официальном сайте ИФНС. Так, предоставлена специальная форма с подробной инструкцией ее заполнения. Кроме того, можно воспользоваться услугами специалиста по заполнению декларации. Средняя стоимость услуги варьируется от 500 до 1500 рублей, в зависимости от региона.

Бланк заявление на предоставление вычета можно получить в инспекции города проживания.

- Документы на вычет за обучение сдаются в налоговый орган города по прописке. Сделать это допускается несколькими способами:

- лично в ИФНС;

- почтой письмом с уведомлением и описью вложения;

- через представителя, если в наличии нотариальная доверенность.

По возможности желательно подавать документы лично. Специалист, сразу сверив документацию и обнаружив ошибки, сообщит о них. Возможно, понадобятся дополнительные материалы. Это поможет сэкономить время и быстро исправить пакет документов.

- Непосредственная проверка пакета документации органом. Необходимый срок рассмотрения заявки на протяжении 90 дней. После этого заявителю направляется уведомление о принятом решении.

- Если получен отказ, рекомендуется пойти лично в налоговый орган для разъяснения причин и исправления недочетов. Когда выносится положительное решение, требуется оформить заявление на получение НДФЛ. Бланка этой бумаги нет в законе, его выдадут в инспекции.

- Заявление рассматривается на протяжении одного месяца со дня принятия заявления.

Можно оформить заявление на перечисление денег сразу, в день первого обращения, чтобы не ходить в эту инстанцию повторно. Тогда, для получения налогового вычета за обучение, к основному пакету документации нужно приложить ксерокопию сберегательной книжки или договора по обслуживанию банковской карты с обозначением счёта для перечисления.

Источник: https://lgotoved.ru/vyplaty/nalogovye-vychety/nalogovyj-vychet-za-obuchenie

С какого месяца не удерживается НДФЛ и может ли работодатель вернуть налог за прошлые месяцы?

Как видно из примера, приведенного в предыдущем разделе, налогоплательщик обращается к работодателю за получением вычета не в начале года, а в мае. В связи с этим возникает вопрос: может ли работодатель вернуть налог на доходы, удержанный в начале года?

Основываясь на абз. 2 п. 2 ст. 219 НК РФ, социальный налоговый вычет на обучение предоставляется налогоплательщику работодателем начиная с месяца, в котором налогоплательщик обратился к работодателю за их получением. Возврат на предыдущие месяцы законом не предусмотрен.

Пример: Киселев Г.Д. оплатил свое обучение в сентябре. В ноябре он получил в налоговом органе уведомление, подтверждающее вычет, и попросил работодателя вернуть уплаченный ранее в этом году налог. Работодатель правомерно отказал в данной просьбе, сообщив, что налог не будет удерживаться лишь с месяца подачи заявления (ноябрь).

Источник: https://verni-nalog.ru/nalogovye-vychety/obuchenie/cherez-rabotodatelja/

Можно ли обращаться за вычетом несколько раз в календарном году?

В большинстве случаев обучение оплачивается не один раз в календарном году, а несколько (помесячно, по семестрам и т.п.). Закономерным является вопрос — возможно ли в подобных ситуациях обращаться за уведомлением для работодателя неоднократно в течение одного календарного года?

Налоговый Кодекс не содержит норм, ограничивающих число обращений в налоговые органы за уведомлением, подтверждающим право на налоговый вычет. Поэтому, по нашему мнению, в случае если Вы произвели оплату за обучение несколько раз в одном календарном году, Вы имеете право обращаться в налоговую инспекцию и получать уведомление каждый раз после оплаты за обучение.

Заметка: при этом не стоит забывать, что максимальный размер вычета за свое обучение и обучение брата/сестры составляет 120 тыс.руб. (к возврату 15 600 руб.), а за обучение детей – 50 тыс.руб. (к возврату 6 500 руб.)

Пример: Тихомиров Д.Е. в январе 2018 года оплатил обучение своего ребенка в музыкальной школе. В следующем месяце он получил уведомление из налоговой инспекции и сразу отнес его работодателю вместе с заявлением на получение вычета. К маю он полностью получил одобренный ему налоговый вычет. В мае 2018 года Тихомиров Д.Е. оплатил свое обучение на курсах китайского языка и сразу же обратился в налоговую инспекцию за получением уведомления. Получив уведомление в июне 2018 года и обратившись с ним к работодателю, он снова получил налоговый вычет.

Источник: https://verni-nalog.ru/nalogovye-vychety/obuchenie/cherez-rabotodatelja/

Как подать заявление в налоговую

Я собрала все документы и поехала в налоговую. Я заложила на это приключение целый день, но на деле всё оказалось быстро.

Я взяла номер электронной очереди, и меня пригласили к двум окошкам. В первом сдала все документы кроме заявления. Заявление отдала во втором окне. Со всем справилась за полчаса.

Налоговая проверяет документы до трех месяцев. Инспектор может найти ошибки и отказать в налоговом вычете — тогда придется подавать документы заново. В таком случае при заполнении надо указать, что вы подаете корректирующую декларацию.

С моими документами всё оказалось в порядке. Уже через месяц я получила свой налоговый вычет на банковский счет.

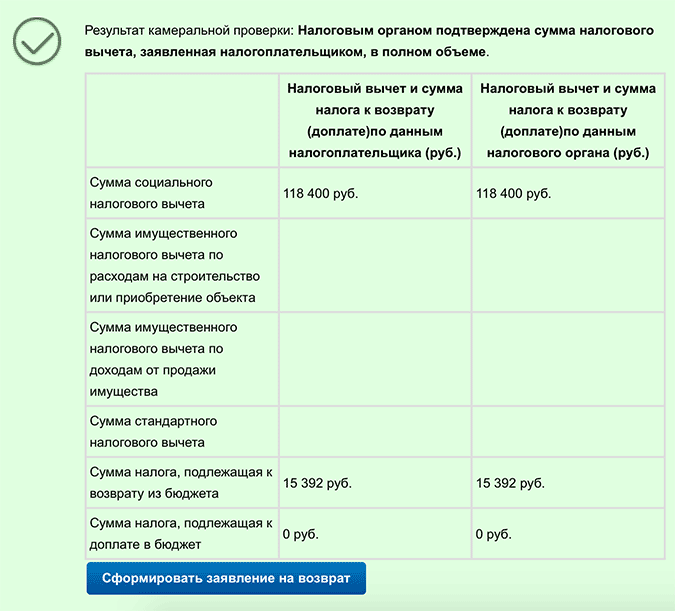

Результат проверки моей налоговой декларации за 2016 год

Результат проверки моей налоговой декларации за 2016 год

Источник: https://journal.tinkoff.ru/vychet-za-uchebu/

Что делать, если год закончился, а вычет не был полностью использован?

Возможна ситуация, когда Вы обратились за вычетом к работодателю, но до конца календарного года не успели полностью использовать вычет. В данном случае Вы можете по окончании календарного года обратиться в налоговый орган (подав декларацию 3-НДФЛ) и вернуть недополученную часть вычета за счет налогов, удержанных с Вас до подачи уведомления работодателю.

Пример: В октябре 2018 года Иванов Е.Е. оплатил обучение в ВУЗе в размере 100 000 руб. Его заработная плата составляет 20 000 руб./мес. Он сразу же обратился с подготовленным пакетом документов в налоговый орган за уведомлением и, получив уведомление в ноябре, отнес его работодателю. Таким образом в ноябре и декабре Иванов получал зарплату без удержания налога. В начале 2019 года он обратился в налоговый орган с декларацией 3-НДФЛ на возврат оставшейся суммы вычета и вернул 13% х (100 000 — 2 х 20 000) = 7 800 руб.

Получите вычет

Личный консультант заполнит

за вас декларацию за 3%

от суммы вычета

Источник: https://verni-nalog.ru/nalogovye-vychety/obuchenie/cherez-rabotodatelja/

Запомнить

- Чтобы получить вычет, сохраняйте все чеки, квитанции и документы из учебного заведения.

- Подать заявление на вычет можно в течение трех лет с момента оплаты обучения.

- Документы на налоговый вычет оформляют в бухгалтерии работодателя или на сайте налоговой. Лично документы подают в налоговую инспекцию только по месту прописки.

- Если увольняетесь с работы — сразу берите справки 2-НДФЛ, чтобы потом не ездить к работодателю лишний раз.

Источник: https://journal.tinkoff.ru/vychet-za-uchebu/

Количество использованных доноров: 3

Информация по каждому донору:

- https://verni-nalog.ru/nalogovye-vychety/obuchenie/cherez-rabotodatelja/: использовано 5 блоков из 7, кол-во символов 8221 (52%)

- https://lgotoved.ru/vyplaty/nalogovye-vychety/nalogovyj-vychet-za-obuchenie: использовано 3 блоков из 6, кол-во символов 4417 (28%)

- https://journal.tinkoff.ru/vychet-za-uchebu/: использовано 4 блоков из 7, кол-во символов 3061 (19%)