Многие россияне пользуются налоговыми вычетами. В ряде случаев это позволяет им весьма существенно увеличить личный доход. В чем заключается сущность данной привилегии? Можно ли получить налоговый вычет, не работая?

Источник: https://law03.ru/finance/article/kak-poluchit-nalogovyj-vychet-esli-ne-rabotaesh

Содержание

- 1 Кто имеет право на налоговый вычет за квартиру

- 2 Вычеты для безработного

- 3 Есть ли вероятность получения безработному?

- 4 Отвечает генеральный директор «Метриум Групп», участник партнерской сети CBRE Наталья Круглова:

- 5 Налоговые вычеты для пенсионера

- 6 Порядок действий для получения налогового вычета за ребенка

- 7 Как получить?

- 8 Отвечает директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова:

- 9 Когда безработному дают деньги вычета?

- 10 Как получить вычет без трудовых доходов?

- 11 Заключение

- 12 Отвечает руководитель отдела городской недвижимости северо-восточного отделения компании «НДВ-Недвижимость» Елена Мищенко:

- 13 Куда пойти за вычетом

- 14 Вычет через бывшего работодателя

- 15 Вычеты для покупки лекарств

- 16 Инструкция по возврату НДС для безработного

Кто имеет право на налоговый вычет за квартиру

Получить имущественный вычет после покупки жилья могут налогоплательщики, выплачивающие в казну 13 % подоходного налога со своего заработка. Но не каждый может воспользоваться подобной льготой. Установлен перечень граждан, которым она не доступна:

- лица, оформившие договор купли-продажи объекта недвижимости с близкими родственниками (супруги, родители, сестры, братья);

- физлица, получившие жилье в наследство или по договору дарения;

- те, кто некорректно заполнили налоговую декларацию или предоставили подтверждающие документы не в полном объеме;

- физлица, уже оформлявшие налоговый вычет за квартиру;

- лица, не являющиеся собственниками жилья.

Как видим, в этом перечне нет четкого указания, что неработающие и пенсионеры не могут вернуть уплаченные налоги.

В 2019 году максимальный вычет отчитывается от суммы в 2 млн. руб. Если до 2014 года это ограничение действовало на объект недвижимости, то теперь на ее владельца. Это означает, что 13 % отчисляется не со стоимости жилья, а только с 2 млн. руб. Человек может получить максимум 260 тыс. руб. при условии, что за отчетный год он получил доход не меньше 2 млн. руб. Если сумма дохода меньше, то остаток вычета переносится на следующий отчетный период. И так до тех пор, пока государство не вернет всю сумму полностью.

Сейчас разрешается переводить остаток вычета на другие объекты, но только при приобретении жилья. В случае с процентами по ипотеке это правило не действует: вычет дается только на один объект. Если жилье приобреталось в кредит, то гражданин может получить компенсацию за уплаченные банку проценты. Она не превышает 1 млн. руб. Следовательно, максимальный размер расчетной суммы для возврата НДФЛ при ипотеке составляет 3 млн. руб.

Банк предлагает своим клиентам помощь в оформлении документов для возврата уплаченных обязательных платежей в бюджет

Банк предлагает своим клиентам помощь в оформлении документов для возврата уплаченных обязательных платежей в бюджет

Источник: https://sbankami.ru/uslugi/kak-poluchit-nalogovyj-vychet-za-kvartiru-esli-ne-rabotaesh.html

Это интересно: Нет возможности платить кредит — имею 5кредитов, один из них самый крупный в Скб банке 300000тысяч

Вычеты для безработного

Содержание статьи

Четкие гарантии на такие возвраты для официально трудоустроенных граждан прописаны в п. 3, ст. 220 Налогового кодекса РФ, там обозначено, что при сделках с недвижимостью вам обязаны вернуть 13% от ранее уплаченных государству налогов, когда вы официально трудились, а работодатель честно отчислял положенные деньги в государственную казну в виде НДФЛ. Берется в соответствии с законами сумма приобретенного жилья в 2 млн, с нее возвращаются до 260 тыс. рублей. Статья 218 НК дает перечисления видов и размеров выплат для граждан различных категорий.

Как применяются на практике данные установки, описано в статье 172 этого же закона. Есть и спорные вопросы, о которых говорит статья 210 этого основополагающего документа. Дают полные комментарии и пояснения ст.ст. 219-222 этого же документа.

Четкие гарантии на налоговые возвраты для официально трудоустроенных граждан прописаны в п. 3, ст. 220 Налогового кодекса РФ

Кодекс подробно определяет понятие и дает понимание того, что он будет возвращен лишь в случае уплаченного подоходного налога за предыдущий год во время официального трудоустройства, когда отчисления производились вовремя. А если вы лишились работы, то стоит задуматься над вопросами:

- работали ли вы в момент покупки жилья;

- как продолжительно перечислялись налоги с официальной зарплаты;

- устроились ли вы только что.

Если вы положительно отвечаете на данные вопросы, то вычет вам вернут, но только за то время, которое вы работали и отчисляли налоги. Если вы только что получили постоянное место деятельности с белой зарплатой, то также можете подать декларацию, где инспекция рассмотрит ваш ежемесячный доход и будущие отчисления в виде налога, и освободит вас от его уплаты, то есть получать зарплату вы станете без вычета в 13%, это и станет вашим вычетом.

При официальной работе вы можете получить вычет при покупке жилья

Читайте также дополнительную подробную информацию о том, кто и когда может получить налоговый вычет при покупке квартиры, в нашей новой статье.

Купив квартиру в 2018 году, работающий гражданин должен подать заявление на компенсацию НДФЛ только, когда этот год закончится, то есть с наступлением 2019 года.

| Год подачи на налоговый вычет | Налоговый период | Годы, идущие в учет |

|---|---|---|

| 2019 | 2018 | 2017, 2016, 2015 |

Источник: https://posobie-expert.com/kak-poluchit-nalogovyj-vychet-pri-pokupke-kvartiry-esli-ya-ne-rabotayu-poryadok-oformleniya/

Есть ли вероятность получения безработному?

Если вы временно безработный, а в прошлом трудились официально, то такой возврат будет осуществлен с ранее выплаченных налоговых отчислений. Следует учесть ряд оснований, прописанных законодательно:

- цена вновь приобретенного имущества ограничена два млн рублей;

- если квартира приобретается через ипотеку, то кредитование также ограничено четыре млн рублей;

- приобретение недвижимого имущества должно производиться у сторонних лиц – не родственников и не у компаньонов, от которых вы зависели финансово;

- вычет получают единожды без права повтора;

- если гражданин не имел официального дохода, то вычет невозможен.

Основания для получения налогового вычета при приобретении квартиры

Источник: https://posobie-expert.com/kak-poluchit-nalogovyj-vychet-pri-pokupke-kvartiry-esli-ya-ne-rabotayu-poryadok-oformleniya/

Отвечает генеральный директор «Метриум Групп», участник партнерской сети CBRE Наталья Круглова:

Оформить налоговый вычет можно только за последние три года с момента подачи заявления. Главным условием получения вычета является уплата подоходного налога, поэтому вернуть переплаченные в казну средства можно только за тот период, когда человек был официально трудоустроен и получал белую зарплату.

Источник: https://www.domofond.ru/statya/mogu_li_ya_poluchit_vozvrat_naloga_esli_ne_rabotayu_s_2015_goda/6908

Налоговые вычеты для пенсионера

Имущественные вычеты пенсионерам

Неработающему пенсионеру, оформившему пенсию не позднее 3 лет, полагается имущественный вычет. Например, пенсионер купил квартиру в 2017 г. В начале этого года он вышел на пенсию. Физическое лицо имеет право получить имущественный вычет по доходам, полученным в 2016, 2015 и 2014 гг.

Если пенсионер оформит вычет позднее, чем через год после покупки квартиры, то число лет, по которым можно оформить вычет, сокращается.

Например, Иванов А.И. вышел на пенсию в начале2015 г. В конце этого года он купил квартиру. В 2017 г. он решил оформить вычет. Право на него возникло в конце 2015 г. Поскольку на пенсию он вышел в 2015 г., к расчету можно принять доходы, полученные Ивановым А.И. в 2014, 2013 и 2012 гг. Пенсионер должен был обратиться за оформлением льготы в течение следующего года после приобретения недвижимости, то есть в 2016 г.

Поскольку обращение последовало в 2017 г., то во внимание можно принять размер доходов, полученных за 2 года: 2014 и 2013 г. В случае еще более позднего обращения, например в 2019 г., период, за который можно учитывать доход сократится. Во внимание примут только один год. Вычеты распространяются на супругов. Поэтому, когда у неработающего пенсионера есть супруг, получающий доход, то он может получить вычет может при операциях с недвижимостью.

Вычет на лечение, покупку лекарств

Если по имущественному вычету к зачету можно предъявить все доходы, полученные пенсионером за последние три года, то в отношении социального вычета такое правило не действует. Оформить его придется в соответствии с установленными правилами в общем порядке.

Налоговый вычет может быть предоставлен в случае возникновения расходах на лечение, покупку лекарственных препаратов, медицинское страхование. Это действует не только в отношении самого пенсионера, но и в отношении его супруги (а), родителей и детей.

Чтобы социальный налоговый вычет был предоставлен, важно соблюдение следующих условий:

- в том налоговом периоде, когда пенсионер или родственники, указанные в законе, лечились, покупали лекарства, у него должны быть доходы, облагаемые по ставке 13% (от реализации имущества, сдачи в аренду и т.д.). Когда у пенсионера только один источник дохода – пенсия, вычет ему не предоставят. Тогда о вычете может заявить его супруг(а) или ребенок;

- организация, выдавшая подтверждающие расходы на лечение бумаги, должна иметь соответствующую лицензию на право заниматься соответствующими медицинскими услугами;

- Пенсионеру необходимо жить в РФ не менее 183 суток в том году, когда он лечился;

- Когда вычет заявляется детьми пенсионера, то все документы (договор с медучреждением, квитанции об оплате, чеки, подтверждающие покупку лекарственных препаратов) должны быть оформлены на детей. Это правило не распространяется на случай, когда вычет оформляется на супругу(а) пенсионера. Поскольку в браке все денежные средства относятся к общему имуществу, то не имеет значения, кто оплатил лечение и лекарства;

- медицинские препараты и услуги, которые потребовались пенсионеру, должны быть включены в специальный список, утвержденный правительством.

Размер налогового возмещения напрямую зависит от того, является ли выполненное лечение дорогостоящим либо нет. Когда в справке стоит код 2 (дорогостоящее лечение), возвращено будет 13% от его стоимости. Ограничения по размеру выплат нет. Если же в справке стоит код 1(не дорогостоящее лечение), то максимальный размер вычета ограничивается 15600 рублей. Если вычет был зачтен не в полном объеме, то остаток его сгорает. Социальный налоговый вычет может предоставляться ежегодно (см. → Как получить налоговый вычет на лечение пенсионерам в 2019 году)

Вычет на лечение имеет ограничение по срокам. Обратиться в налоговую службу с просьбой о его возмещении необходимо не позже 3 лет после того, как пенсионер лечился.

Источник: https://online-buhuchet.ru/nalogovyj-vychet-bezrabotnomu/

Это интересно: Налоговый вычет — могу ли я получить налоговый вычет на покупку квартиры, купленную в ноябре2010г

Порядок действий для получения налогового вычета за ребенка

Чтобы оформить возврат подоходного налога (НДФЛ) при покупке квартиры, как за себя, так и за ребенка, родителю (отцу или матери) надо представить в местную налоговую следующие документы:

- паспорт родителя;

- свидетельство о рождении ребенка;

- свидетельство о браке (или о расторжении брака);

- заявление о возврате НДФЛ за покупку квартиры;

- декларацию о доходах по форме 3-НДФЛ (на основе справки 2-НДФЛ от работодателя);

- свидетельство о регистрации налогоплательщика (ИНН);

- документы, подтверждающие приобретение жилья, с указанными суммами затрат на сделку (ДДУ или Договор купли-продажи и Акт приема-передачи квартиры).

При этом, для получения имущественного вычета за долю ребенка, отдельную декларацию на его имя делать не нужно.

Далее порядок получения самого налогового вычета может происходить двумя путями (по выбору налогоплательщика):

- возврат НДФЛ через работодателя;

- возврат НДФЛ через налоговую (ИФНС).

Подробнее о том, как именно это делается, рассказано в отдельной заметке – Откроется в новой вкладке.»>Как вернуть НДФЛ при покупке квартиры.

Вообще, заполнение налоговой декларации и оформление вычета (как за родителей, так и за детей) удобнее делать с помощью налоговых консультантов в режиме онлайн (см. ниже). Тогда не придется ломать голову над налоговыми ребусами, а ошибки в расчетах и документах будут исключены.

Консультацию и помощь в оформлении декларации 3-НДФЛ и получении налогового вычета (в т.ч. на детей) можно получить – ЗДЕСЬ (СЕРВИСЫ).

И еще один приятный нюанс. Это касается прав детей на имущественный вычет за покупку жилья в будущем.

Несмотря на то, что при покупке квартиры в общую долевую собственность с детьми, родители получают налоговый вычет по долям детей, сами дети свое право на возврат подоходного налога НЕ утрачивают. После достижения ими совершеннолетия они могут снова и уже самостоятельно воспользоваться своим правом на возврат НДФЛ при покупке любого другого жилья на территории России.

Хочешь иметь под рукой опытного советника при покупке квартиры?

Хочешь иметь под рукой опытного советника при покупке квартиры?

Услуги профильных юристов по недвижимости — Откроется в новой вкладке.»>ЗДЕСЬ.

«СЕКРЕТЫ РИЭЛТОРА»:

Как происходит сделка купли-продажи квартиры можно увидеть на интерактивной карте Откроется во всплывающем окне.»>ПОШАГОВОЙ ИНСТРУКЦИИ (откроется во всплывающем окне).

Источник: https://kvartira-bez-agenta.ru/voprosy/faq-1/nalogovyj-vychet-pri-pokupke-kvartiry-na-rebenka/

Как получить?

Общий алгоритм получения налогового вычета для нетрудоустроенных граждан аналогичен таковому для официально трудоустроенных лиц:

- получение справки о доходах по форме 2-НДФЛ с предыдущего места работы или организации, откуда заявитель получает дополнительный доход;

- написание заявления на получение вычета с указанием реквизитов для возврата денежных средств;

- заполнение и подача в отделение ФНС декларации 3-НДФЛ, а также заверенных копий удостоверения личности и документов, подтверждающих факт осуществления покупки жилья (или иных расходов, по которым предусмотрен налоговый вычет);

- осуществление проверки поданного пакета документации представителями налоговой инспекции, на что законодательство выделяет до трех месяцев;

- в случае принятия положительного решения – получение на указанные в заявлении реквизиты положенной суммы компенсации, которая должна быть перечислена на протяжении месяца.

Не имеющий официального трудоустройства гражданин может воспользоваться правом на возврат части понесенных расходов не только через налоговую инспекцию, но и через своего бывшего работодателя.

При этом на последнего перекладывается часть обязанностей налогоплательщика, однако процедура в некоторых случаях оказывается более затянутой.

Справка о доходах в предыдущих периодах, входящая в число основных документов для получения вычета, оформляется непосредственно бывшим работодателем, как и бумаги, которые подтверждают уплату налога с заработной платы в госказну.

Источник: https://realtyurist.ru/nalogovyj-vychet/nalogovyj-vychet-esli-ne-rabotaesh/

Отвечает директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова:

Налоговый вычет при покупке могут получить только работающие граждане. По общему правилу трудоспособные граждане получают налоговый вычет начиная с того года, в котором была совершена покупка. Если квартира была приобретена в 2014 году, то налоговый вычет можно заявить за период 2014 и 2015 годов. Если же недвижимость приобретена в 2017 году, то по предыдущим годам налоговый вычет можно получить только в случае частных обращений в ФНС за разъяснением.

Источник: https://www.domofond.ru/statya/mogu_li_ya_poluchit_vozvrat_naloga_esli_ne_rabotayu_s_2015_goda/6908

Когда безработному дают деньги вычета?

Все же возможности безработным лицам на законных основаниях получить заветные деньги есть, они заключаются в следующем:

- лица получили сумму с продажи любого имущества;

- являются арендодателями имущества;

- получение премий, подлежащих налогообложению.

Основное условие получение возврата налога — произведенные выплаты НДФЛ с любой выше обозначенной получаемой суммы. Если же деятельность любого характера проводится нелегально, и отчислений не производится, то претендовать на вычеты не стоит.

Когда безработному дают деньги вычета

Вы можете воспользоваться калькулятором для расчёта возврата налогового вычета при покупке квартиры, если нажмёте здесь.

Источник: https://posobie-expert.com/kak-poluchit-nalogovyj-vychet-pri-pokupke-kvartiry-esli-ya-ne-rabotayu-poryadok-oformleniya/

Как получить вычет без трудовых доходов?

Как получить налоговый вычет, если не работаешь? На самом деле, есть довольно много других источников дохода, облагаемых по ставке в 13%. Например:

- доход от продажи какой-либо собственности (например, квартиры, машины);

- доход от оказания услуг по гражданско-правовому договору;

- доход от сдачи квартиру в аренду.

Применение указанных доходов в целях получения вычета осуществляется по тому же принципу, что и в случае с заработной платой. Например, если человек сдает квартиру в аренду, и получает с арендатора 40 000 рублей в месяц, то должен будет ежемесячно уплачивать с этой суммы 13% — то есть, 5200 рублей.

Эти средства также можно использовать для получения вычета — например, с суммы, потраченной данным человеком на покупку второй квартиры. Если приобретенное им жилье стоит 2 000 000 рублей, то для получения полного вычета с данной суммы первую квартиру нужно будет сдавать — как и в случае с зарплатой в 40 000 рублей, в течение 50 месяцев.

Источник: https://law03.ru/finance/article/kak-poluchit-nalogovyj-vychet-esli-ne-rabotaesh

Заключение

Имущественный вычет полагается тем гражданам, кто платил или платит налоги. Поэтому получить его временному безработному или пенсионеру намного проще, чем лицу, работающему без трудового договора. Наличие источника дохода, не подвергающегося налогообложению, расценивается как уклонение от выплаты налогов. И такой гражданин причисляется к категории недобросовестных налогоплательщиков.

24-06-2019

Источник: https://sbankami.ru/uslugi/kak-poluchit-nalogovyj-vychet-za-kvartiru-esli-ne-rabotaesh.html

Отвечает руководитель отдела городской недвижимости северо-восточного отделения компании «НДВ-Недвижимость» Елена Мищенко:

Получить налоговый вычет на покупку квартиры можно за счет отчислений, выполненных за последние три года. Иными словами, в налоговую инспекцию подается справка 2-НДФЛ за последние три года. Вернуть налоговый вычет можно в размере 260 тысяч рублей при условии, что данная сумма была уплачена в виде налога.

Возврат налога при покупке жилья

Как считается налоговый вычет, если я продаю и покупаю квартиру?

Источник: https://www.domofond.ru/statya/mogu_li_ya_poluchit_vozvrat_naloga_esli_ne_rabotayu_s_2015_goda/6908

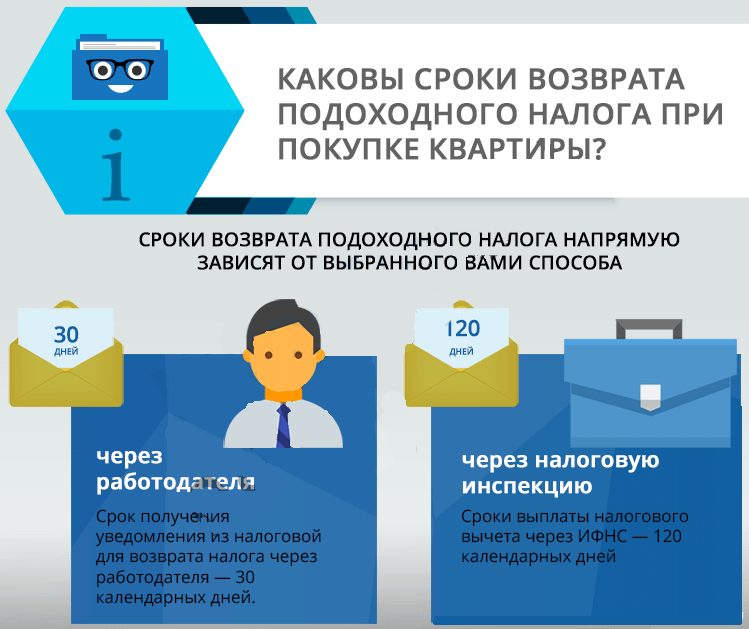

Куда пойти за вычетом

План действий:

- Получаете справку 2-НДФЛ у работодателя.

- Идете в налоговый орган по месту жительства.

- Заполняете декларацию.

- Предоставляете ИНН (если его нет, то оформляете тут же).

- С собой иметь копию паспорта и документы о праве собственности.

- Номер счета, куда в дальнейшем произведутся отчисления.

Затем ожидание письменного уведомления в течение 90 дней — срок проверки. Если комиссия не нашла неточностей в представленных документах, то еще в течение 30 дней деньги появятся на вашем счету, который вы указали при сдаче документов.

Подавать документы для налогового вычета следует в налоговую службу

Источник: https://posobie-expert.com/kak-poluchit-nalogovyj-vychet-pri-pokupke-kvartiry-esli-ya-ne-rabotayu-poryadok-oformleniya/

Вычет через бывшего работодателя

При временном не трудоустройстве целесообразно обратиться к бывшему работодателю. В его обязанности входит поднять архивы и выдать нужные вам для подтверждения стажа и отчислений документы. После получения нужных справок можно следовать тому же алгоритму, что и работающим гражданам. Но чтобы грамотно оформить нужную документацию о размерах сумм, работодателю потребуется время, придется подождать. Зато потом вам законно выдадут заветные деньги в качестве квартирного вычета.

Источник: https://posobie-expert.com/kak-poluchit-nalogovyj-vychet-pri-pokupke-kvartiry-esli-ya-ne-rabotayu-poryadok-oformleniya/

Вычеты для покупки лекарств

Социальные вычеты для покупки лекарств

Социальный вычет — это то, что востребовано ежедневно, такие вычеты просто необходимы каждому второму в нашей стране — ведь от этих сумм очень часто зависит достойное образование детей и хорошие услуги здравоохранения. Оформляются они так же, как квартирные, условия одобрения — такие же:

- официальное оформление на работу;

- белая, облагаемая налогами зарплата;

- своевременные отчисления.

Источник: https://posobie-expert.com/kak-poluchit-nalogovyj-vychet-pri-pokupke-kvartiry-esli-ya-ne-rabotayu-poryadok-oformleniya/

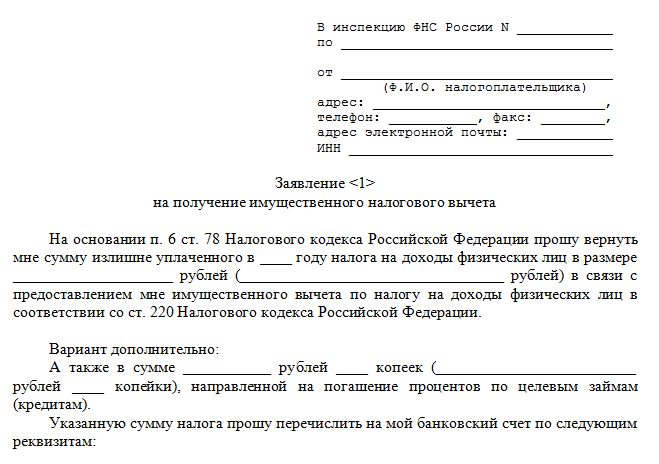

Инструкция по возврату НДС для безработного

Существует алгоритм действий по получению вычета:

- Обратитесь на бывшее место работы.

- Получите справку 2-НДФЛ.

- Взять ИНН, паспорт, документы на квартиру.

- Заполните декларацию.

- Реквизиты банковского счета.

- Написать заявление на предоставление вычета.

Заявление на выплату налогового вычета

- Ждете не более 3 месяцев.

- Если принято положительное решение, то деньги поступят через полторы недели после принятия решения.

- Если не достает каких-либо документов или неправильно заполнена декларация, то вас сообщат письменно или по телефону.

- Перечисление денег на указанный вами счет.

В соответствии со статьей 78 НК, деньги придут не позднее 30 дней после проверки документов, если в документах предоставлены достоверные сведения и собран весь пакет документов.

Сроки возврата подоходного налога при покупке квартиры

Источник: https://posobie-expert.com/kak-poluchit-nalogovyj-vychet-pri-pokupke-kvartiry-esli-ya-ne-rabotayu-poryadok-oformleniya/

Количество использованных доноров: 7

Информация по каждому донору:

- https://sbankami.ru/uslugi/kak-poluchit-nalogovyj-vychet-za-kvartiru-esli-ne-rabotaesh.html: использовано 3 блоков из 7, кол-во символов 4401 (19%)

- https://kvartira-bez-agenta.ru/voprosy/faq-1/nalogovyj-vychet-pri-pokupke-kvartiry-na-rebenka/: использовано 1 блоков из 4, кол-во символов 2329 (10%)

- https://realtyurist.ru/nalogovyj-vychet/nalogovyj-vychet-esli-ne-rabotaesh/: использовано 2 блоков из 7, кол-во символов 2033 (9%)

- https://online-buhuchet.ru/nalogovyj-vychet-bezrabotnomu/: использовано 1 блоков из 7, кол-во символов 3826 (17%)

- https://posobie-expert.com/kak-poluchit-nalogovyj-vychet-pri-pokupke-kvartiry-esli-ya-ne-rabotayu-poryadok-oformleniya/: использовано 9 блоков из 15, кол-во символов 7673 (33%)

- https://law03.ru/finance/article/kak-poluchit-nalogovyj-vychet-esli-ne-rabotaesh: использовано 2 блоков из 6, кол-во символов 1229 (5%)

- https://www.domofond.ru/statya/mogu_li_ya_poluchit_vozvrat_naloga_esli_ne_rabotayu_s_2015_goda/6908: использовано 3 блоков из 7, кол-во символов 1449 (6%)