Налог на доход физических лиц — прямой налог в 13 % от общего дохода. Уплачивается со всех доходов, зарплаты, пособий, выигрышей и гонораров. Но есть и ряд исключений, когда налог не начисляется.

Источник: http://nebopro.ru/blog/ndfl

Содержание

- 1 Налог на доходы физических лиц (НДФЛ)

- 2 Кто подает декларацию НДФЛ

- 3 Налоговый вычет для матерей-одиночек

- 4 Формула НДФЛ

- 5 НДФЛ для работающих пенсионеров

- 6 Как подавать декларацию: ставки и правила заполнения

- 7 С какой суммы зарплаты берется подоходный налог?

- 8 В каких случаях НДФЛ не уплачивается

- 9 Какие налоги платит ИП за работников

- 10 Как узнать, платит ли фирма налоги за сотрудников

- 11 Что такое налоговый вычет

- 12 Как рассчитать подоходный налог с заработной платы?

- 13 Проверка через сайт Госуслуги

- 14 Куда идут удержанные средства?

- 15 Проверка на сайте ПФР

- 16 Порядок расчета НДФЛ

- 17 Что делать, если работодатель за работника не платит налоги

- 18 Что входит в сумму расчета?

Налог на доходы физических лиц (НДФЛ)

Налог на доходы физических лиц – это основной вид прямых налогов (когда государство взимает налог непосредственно с доходов или имущества налогоплательщика). Работодатель, выплачивающий доходы своему работнику, в такой ситуации признается налоговым агентом.

Налоговый агент – это своего рода посредник между государством и налогоплательщиком, на которого возложена обязанность по исчислению, удержанию и дальнейшему перечислению налогов (в данном случае, НДФЛ с доходов работника) в государственный бюджет.

Подоходный налог работодатель должен удерживать и перечислять один раз в налоговую инспекцию, по итогам каждого месяца в день выплаты зарплаты. При этом при расчёте НДФЛ необходимо учитывать все выплаты, сделанные сотруднику в течение месяца.

Рассчитывается НДФЛ по следующей формуле:

НДФЛ = (Доход сотрудника за месяц – Налоговые вычеты) x Налоговая ставка

Налоговая ставка для расчёта подоходного налога составляет 13% (практически для всех доходов выплачиваемых сотрудникам) или 30% (в случае выплат иностранным работникам).

Примечание: с 2015 года при выплате дивидендов применяется налоговая ставка 13%.

При расчёте подоходного налога величина налоговой базы может быть уменьшена на сумму налоговых вычетов, применять которые можно только для доходов, облагаемых по ставке 13% (за исключением дивидендов).

Источник: https://www.malyi-biznes.ru/nalogi-za-rabotnikov/

Кто подает декларацию НДФЛ

Декларация подается индивидуальными предпринимателями, адвокатами, нотариусами и теми, кто занимается частной практикой. Если плательщик претендует на частичный или полный возврат уже оплаченной суммы по НДФЛ, он тоже заполняет декларацию.

Физические лица не подают декларацию, если не было продажи имущества.

Налог уплачивается в следующих случаях:

- с зарплаты, премий и дивидендов ;

- с выигрышей от тотализатора, лотереи или игровых автоматов;

- с доходов, полученных при продаже прав на имущество и собственного имущества, если владели им не больше трех лет;

- с доходов по договору аренды или найма;

- при наследовании имущества, авторских прав на научные труды и произведения искусства и литературы.

Кроме того, налогом облагаются некоторые виды доходов, полученных за пределами России, а также полученные в подарок акции, недвижимость, транспортные средства, если даритель не является близким родственником.

Источник: http://nebopro.ru/blog/ndfl

Налоговый вычет для матерей-одиночек

Одинокая мама – это статус, который присваивается женщине, родившей без регистрации брака, и в органы ЗАГСа не было подано заявление об установлении отцовства.

- Если ребенок родился через 300 дней после развода с предыдущим супругом или есть судебное решение о том что, муж не является, биологическим отцом ребенка.

- Или ребенка усыновила женщина вне брака. Во всех этих случаях в графе отец ставится прочерк.

Выдается справка по форме №25, где вписывается, что отец вписан со слов матери. И считать его таковым не стоит. Фамилия ребенка идет от матери.

В Российском Налоговом кодексе статье №218, прописано, что матери-одиночки имеют право на двойной налоговый вычет на каждого ребенка по достижении им 18 лет.

- Если после достижения 18 лет ребенок продолжает обучение, то период продлевается на срок окончания обучения, но не позднее наступления 24 лет.

- Для получения налогового вычета, работнику необходимо предоставить в отдел кадров или бухгалтерию необходимые справки (копию свидетельства о рождении и копию справки по форме № 25 выданную в отделение ЗАГСа).

- Сумма налогового вычета для одинокой матери равна 2800 на двоих детей, на всех последующих по 6000 рублей. Для учащегося 6000 и если ребенок матери-одиночки инвалид, то так же 6000 рублей.

Источник: http://ip911.ru/nalogi/ne-beretsya-podoxodnyj-nalog.html

Формула НДФЛ

НДФЛ рассчитывается по формуле:

Сумма налога = Налоговая база × Налоговая ставка.

Пример. Степан в январе 2016 заработал 58 000 рублей. У Степана есть сын, которому еще не исполнилось 18 лет, поэтому Степану предоставляется вычет за ребенка.

Ставка НДФЛ — 13 %. Налоговый вычет за ребенка составит 1400 рублей. Этот вычет уменьшает налогооблагаемую базу. Если у Степана в январе кроме зарплаты больше не было никаких доходов, налоговая база будет меньше ровно на сумму вычета:

58 000 — 1400 = 56 600 рублей.

Общая сумма налога составит

56 600 × 13 % = 7 358 рублей.

Сначала рассчитывается общая сумма налога для каждого отдельного вида доходов, затем полученные суммы складываются.

Источник: http://nebopro.ru/blog/ndfl

НДФЛ для работающих пенсионеров

С работающими пенсионерами законодательство ведет себя очень строго.

Если работающий пенсионер официально трудоустроен на полный рабочий день, и его рабочее место не является подработкой.

На основном месте работы ведется трудовая книжка, и отчисляются взносы в фонд социального страхования. В таком случае подоходный налог для работающего пенсионера составит 13 % от общей суммы дохода.

Если пенсионер просто подрабатывает по договору найма, и нет записи в трудовой книжки, только трудовой договор, в таком случае подоходный налог составит 20% от суммы дохода.

Льгота все-таки существует, начиная с января месяца ежемесячно вычитается сумма в размере 400 рублей до наступления общего дохода — 40 тысяч рублей.

Источник: http://ip911.ru/nalogi/ne-beretsya-podoxodnyj-nalog.html

Это интересно: Пользование коммунальной квартирой (видео)

Как подавать декларацию: ставки и правила заполнения

Декларация заполняется по форме 3-НДФЛ, вместе с ней подают пакет документов, подтверждающих доход. Еще нужна справка 2-НДФЛ, которую по требованию выдает работодатель или организация, от которой доход получен.

Декларацию подают в электронном виде, отправляют по почте с описью содержимого или относят в налоговую по месту жительства. Можно подать и через представителя, но это займет больше времени.

С зарплаты и премий налог удерживает и перечисляет в ФНС работодатель (налоговый агент), а если вы работаете на себя, вы занимаетесь этим сами.

Декларацию подают за весь прошлый год до 30 апреля.

Если декларацию не подать, оштрафуют на 5% от неуплаченной суммы за каждый месяц просрочки. Максимум — на 30 %. Минимальный размер штрафа — 1000 рублей (статья 119 НК РФ).

Основная ставка НДФЛ — 13 %, но для некоторых доходов её размер отличается.

Ставка 35 % начисляется на доходы с банковских вкладов и на все выигрыши и призы дороже 4000 рублей. По этой ставке облагаются сэкономленные суммы, которые получаются у налогоплательщика при снижении процента по кредиту или размера ежемесячных платежей. Такая экономия считается доходом. Сюда же относится использование денег членами кредитных кооперативов и пайщиков по сельскохозяйственным займам.

Ставка 30 % действует для всех физлиц-нерезидентов. Все иностранцы отдают государству треть дохода. Исключение сделано для специалистов, работающих по профессии (13 %), и тех, кто получает дивиденды от деятельности различных организаций (15 %).

Ставки НДФЛ определены в статье 224 НК РФ.

Источник: http://nebopro.ru/blog/ndfl

С какой суммы зарплаты берется подоходный налог?

Подоходный налог берется с любой заработанной суммы. Поблажек по минимальной сумме государство не предоставляет.

- Если ваша зарплата составила 3000 рублей за месяц, то смело вычитайте из них 13% и узнаете сумму, которую вы получите на руки.

- С самого начала года с вас высчитывают 13 % подоходный налог и до того момента, пока ваш доход не превысит доход 280 тысяч рублей.

После наступления данной суммы налог перестает взиматься.

- Если гражданин устроился на новую работу в середине года, ему стоит принести справку о доходах с предыдущего места работы для урегулирования настоящего вопроса.

Если есть ребенок?

Есть категория граждан, которые пользуются налоговыми льготами.

К таким гражданам относятся опекуны, родители, имеющие одного и более детей, матери — одиночки, работающие пенсионеры.

Все налогоплательщики имеют право на вычет, который не зависит от иных выплат.

Он составляет на первого и второго ребенка — 1400 рублей.

- В случае, если ребенок является инвалидом 1ой или 2ой группы, размер вычета увеличивается до 3000 рублей.

- Родители, имеющие на опекунстве или попечительстве детей, имеют аналогичные права на налоговый вычет в размере 3000 рублей.

- И многодетные родители, имеющие на иждивении 3ох, и более детей, могут воспользоваться налоговым вычетом до 3000 рублей.

Воспользоваться налоговым вычетом вам поможет ваш бухгалтер.

Для этого необходимо написать заявление и представить необходимые документы, которые бухгалтер предоставит в налоговую инспекцию.

Как взимается НДФЛ с минимальной суммы?

Минимальная зарплата — минимальный размер оплаты труда работника МРОТ устанавливается и регулируется государством, индексируется на размер увеличения инфляции.

В основном установка минимального размера оплаты труда приходится в конце декабря, МРОТ устанавливают на год.

Для каждого региона вычисляется свой МРОТ, и он может значительно отличаться от соседних.

Не стоит путать МРОТ и прожиточный минимум.

Минимальный размер оплаты труда — минимальная сумма, которую работодатель может установить как размер оплаты труда за полностью отработанный месяц неквалифицированного сотрудника.

Минимальный размер оплаты труда регулирует зарплату, пособия по безработице, оплату больничных листов, пособие по беременности и родам. Если трудоустройство официальное, ниже МРОТ работодатель не имеет право оплачивать полностью отработанный месяц.

Согласно законам РФ, прописанным в статье 207, 208,209…217 Налогового кодекса, все физические лица являющимися налоговыми резидентами и не являющимися налоговыми резидентами, но работающими на территории РФ обязаны уплачивать подоходный налог.

При определении налоговой базы учитываются все виды доходов независимо от их источника. И определения минималки нет ни в одном пункте, ни одной статье Налогового кодекса.

Поэтому НДФЛ взимается даже с минимальных доходов.

Источник: http://ip911.ru/nalogi/ne-beretsya-podoxodnyj-nalog.html

В каких случаях НДФЛ не уплачивается

Ряд доходов не облагается НДФЛ. Например, стипендии, государственные пособия и пенсии, компенсации и выплаты.

Не облагается подоходным налогом:

Единовременная материальная помощь, в том числе, при рождении или усыновлении ребенка, если сумма не превышает 50 000 рублей.

Материнский капитал. В некоторых регионах капитал дополнительно финансируется из местных бюджетов. На часть из регионального бюджета нужно подавать декларацию и уплачивать налог.

Доходы от продажи сельскохозяйственной продукции, выращенной в собственном хозяйстве. К таким доходам относятся доходы от птицы, диких животных и домашнего скота, растениеводства, пчеловодства и цветоводства, разведения нутрий и кроликов.

Подарки от близких родственников и наследство, спортивные призы и оплата обучения (если вы, например, получили грант или стипендию). Все прочие подарки и призы не облагаются налогом, если их стоимость не превышает 4000 рублей. Например, если компания дарит сотруднику автомобиль, с его стоимости нужно уплатить НДФЛ. А если подарили футляр для часов за 2500, платить не нужно.

Денежная помощь по инвалидности от работодателя и взносы на накопительную трудовую пенсию.

Полный перечень доходов, не облагающихся налогом, смотрите в статье 217 НК РФ.

Источник: http://nebopro.ru/blog/ndfl

Какие налоги платит ИП за работников

Все, кто является индивидуальным предпринимателем, обязаны выплачивать налоги как за сотрудника, так и за себя – НДФЛ, в пенсионный и ФСС.

Но есть одна проблема – у самого предпринимателя нет зарплаты. Поэтому расчет выплат придется вести исходя из суммы непосредственного дохода.

В качестве примера рассмотрим доход до 300 тысяч в год. В этом случае ему придется платить:

- в пенсионный – 23400 руб;

- в соцстрах – 4590 руб.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Если же доход превышает указанные триста тысяч, то к означенным суммам необходимо добавлять еще 1 % от той суммы, что превышает.

Но, выплачивая минимальную сумму в соцстрах, ИП не сможет рассчитывать на получение больничных. Для этого ему необходимо будет доплачивать как минимум 2610 руб. в год. Вроде бы немного, но многие отказываются.

А вот сотрудники, работающие на индивидуального предпринимателя, имеют одинаковые условия с работниками других компаний. Ведь предприниматель в этом случае выступает в роли работодателя. И его сотрудники обязаны выплачивать все, что полагается по закону.

ЧИТАЙТЕ ТАКЖЕ: Что делать, если работодатель не платил отчисления в Пенсионный фонд?

Источник: https://potreb-prava.com/nalogi-i-vychety/kto-platit-podoxodnyj-nalog-s-zarplaty-rabotodatel-ili-rabotnik.html

Как узнать, платит ли фирма налоги за сотрудников

Ваша зарплата полностью «белая», и это очень хорошо. Но, увы, это не гарантирует, что ваше руководство с вами честно. Честно в плане того, что оно может «забыть» выплатить положенные налоги за работника, тем самым экономя для себя немножечко денежек. И самое негативное, что такой его поступок сказывается не на нем, а на будущем работнике. Например, у него будет маленькая пенсия.

Учтите! Имеются способы, которые помогут вам узнать, отчисляет ли ваш работодатель взносы на будущую вашу пенсию:

- через госуслуги;

- через сайт пенсионного;

- лично.

Разберем указанные способы подробнее.

Источник: https://potreb-prava.com/nalogi-i-vychety/kto-platit-podoxodnyj-nalog-s-zarplaty-rabotodatel-ili-rabotnik.html

Что такое налоговый вычет

Налоговый вычет — сумма, на которую снижается налогооблагаемая база.

Вычеты бывают стандартными, социальными, профессиональными и имущественными. Имущественные вычеты разделяются на вычеты по покупке и продаже. Все случаи вычетов перечислены в статье 218 НК РФ.

Для получения вычета подается декларация, даже если сумма, облагаемая налогом, будет нулевой. С декларацией подают письменное заявление и документы, подтверждающие право на вычет.

Нерезиденты не имеют права на вычет.

Источник: http://nebopro.ru/blog/ndfl

Как рассчитать подоходный налог с заработной платы?

Многим знакомо, то чувство, когда выходишь из бухгалтерии и понимаешь, что тебя обманули, но ты не знаешь где именно. Для того чтоб разбираться полностью в собственных доходах необходимо знать как рассчитать налоги.

НДФЛ — налог на доход с физических лиц, который составляет в зависимости от статуса человека 13-30%.

Если гражданин является резидентом РФ налог составит 13% от общей суммы доходов. Гражданин, не являющийся резидентом, будет обязан отчислять 30% подоходного налога. Самый простой способ высчитать налог зарплаты поделить на сто и умножить на сумму налога.

Рассчитывается налог такими действиями:

- Суммируем всю зарплату за месяц.

- Отнимаем социальные начисления, если таковые имеются (больничные, субсидии, социальные пособия).

- Далее полученную сумму в зависимости от статуса умножаем на 0,13 или 0,30. Проще говоря, сумму делим на 100 и умножаем на 13 или 30.

- Полученный налог вычитаем из зарплаты.

- Если есть льготы, из зарплаты вычитается сумма налоговой льготы или вычета, а налог высчитывается, из оставшейся суммы.

Источник: http://ip911.ru/nalogi/ne-beretsya-podoxodnyj-nalog.html

Проверка через сайт Госуслуги

Сделать это очень просто – необходимо провести регистрацию на портале (если ее нет), после заказать выписку о состоянии вашего пенсионного счета. Особо что-то делать не нужно, так как все происходит автоматом.

Итак, авторизируемся и находим услугу «Извещение о состоянии лицевого счета в ПФР». Жмем кнопку «получить услугу», далее заполняем требуемые данные.

После этого через пару минут вы получите запрошенную выписку, которую система пришлет вам в личный кабинет. Из выписки вы сможете узнать, платит ли за вас ваш работодатель взносы и с какой зарплаты все это происходит.

Также через личный кабинет на портале госуслуг можно зайти на сайт пенсионного фонда. Для этого в личном кабинете (госуслуги) находим следующий раздел «О сформированных пенсионах правах». Именно в этом разделе имеется вся информация по интересующему вас вопросу.

Посмотрите видео. НДФЛ в деятельности ИП:

Источник: https://potreb-prava.com/nalogi-i-vychety/kto-platit-podoxodnyj-nalog-s-zarplaty-rabotodatel-ili-rabotnik.html

Куда идут удержанные средства?

На настоящий момент в бюджеты субъектов Федерации производятся отчисления в размере 85% — это самый большой процент, далее местные бюджеты забирают себе 15%.

Из 15 процентов в бюджет муниципальных районов отчисляют 5%, городской округ забирает 15%.

За всем этим сложным процессом и распределением осуществляется строгий контроль и надзор.

Всю ответственность взяла на себя счетная палата Российской Федерации, федеральное казначейство и администрация, которая следит на местном уровне соблюдение всех правил финансово-бюджетного контроля.

На что же тратятся наши отчисления?

- Основная часть отчислений тратится на социальную сферу и содержание все тех же политиков и администрации, их зарплату.

- На этом месте оказалось наше бесплатное образование (детские сады школы, бесплатные кружки, бюджетные места в колледжах и институтах, а так же зарплата педагогов).

- Медицина (гос. больницы, поликлиники и зарплата врачей и медицинского персонала).

- На остаток проведение всех культурных мероприятий.

Источник: http://ip911.ru/nalogi/ne-beretsya-podoxodnyj-nalog.html

Проверка на сайте ПФР

Данная процедура также не представляет особой сложности для проверяющего. Требуется зайти на сайт вышеупомянутого фонда. Если у вас имеется регистрация на Госуслугах, то достаточно нажать на кнопку «войти». После авторизации нужно перейти в раздел под названием «заказать справку (выписку) о состоянии индивидуального лицевого счета».

Далее требуется нажать на кнопку «запросить». Ответ на ваше обращение вы сможете увидеть уже через пару минут в разделе «история».

Источник: https://potreb-prava.com/nalogi-i-vychety/kto-platit-podoxodnyj-nalog-s-zarplaty-rabotodatel-ili-rabotnik.html

Порядок расчета НДФЛ

Для любого бухгалтера по зарплате рассчитать НДФЛ не составит труда, тем более теперь эту процедуру производит автоматически программа в ExceL. А рядовому гражданину стоит поучиться.

- Перед расчетом налога надо рассчитать и разложить по полочкам зарплату. Включая все доплаты оклады, премии.

- В зависимости от зарплаты рассчитываем оклад и премию, отпускные. Отнимаем больничные листы, социальную помощь, пособия по беременности и родам, донорские, стипендии.

- Полученные числа складываем и получаем зарплату.

- На зарплату начисляем надбавку, если таковая присутствует (уральские надбавки, северные и т.д.).

- С полученной суммы начинаем высчитывать налог. Если есть налоговый вычет, то из полученной зарплаты, отнимаем вычет.

- С оставшейся зарплаты высчитываем 13 или 30% подоходного налога с физических лиц. Получится сумма отчисляемого налога НДФЛ.

Источник: http://ip911.ru/nalogi/ne-beretsya-podoxodnyj-nalog.html

Что делать, если работодатель за работника не платит налоги

Работник в такой сложившейся ситуации может предпринять следующие действия:

- подать в налоговую жалобу на его действия;

- подача аналогичного обращения в пенсионный;

- то же самое в трудовую инспекцию;

- и еще одна жалоба в прокуратуру.

Запомните! Указанные действия могут использоваться как по отдельности, так и в совокупности друг с другом. Например, допускается одновременно подать жалобу в пенсионный и прокуратуру или во все организации сразу. Многие так и поступают, говоря, что кашу маслом не испортишь.

Установленной формы жалоба не имеет, поэтому пишем ее в произвольной форме. Лейтмотивом в ней должна проходить ваша просьба провести проверку указанных фактов нарушения ваших прав.

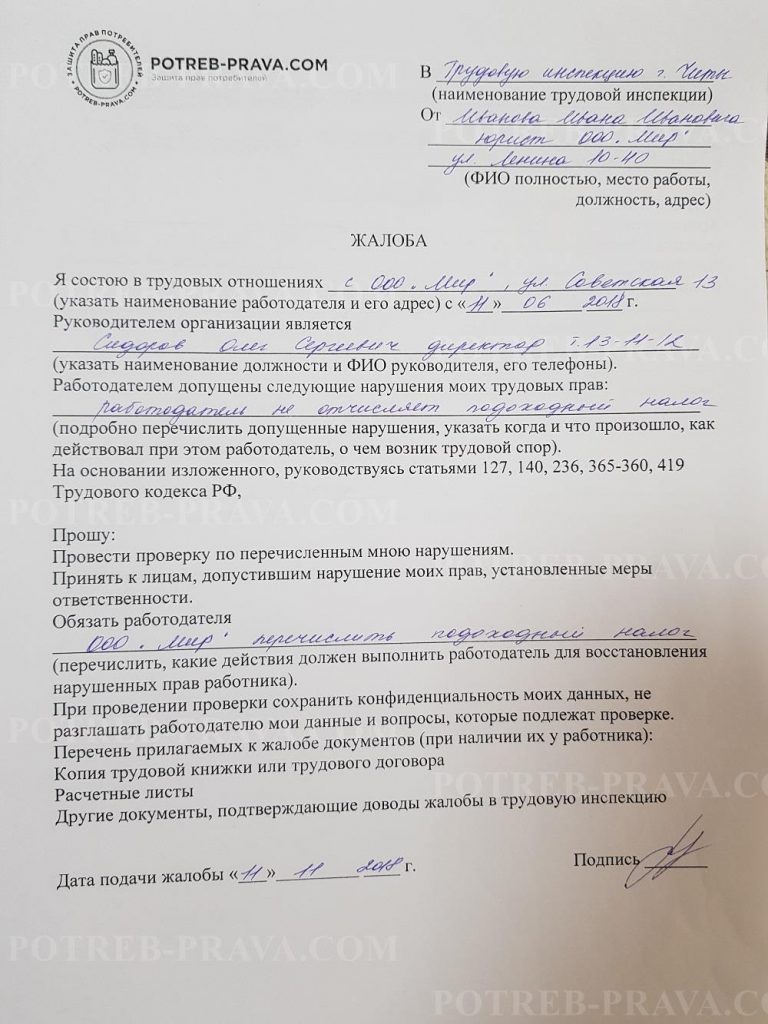

ВНИМАНИЕ! Посмотрите заполненный образец жалобы в трудовую инспекцию:

Кроме указанного жалоба должна содержать доводы, позволяющие сотруднику подозревать своего работодателя в указанных нарушениях – трудоустройство в неофициальном порядке, выдача зарплаты происходит по «серой» или даже по «черной» схеме и другие факты.

К сожалению, из-за боязни репрессивных мер со стороны работодателя работники просто боятся подавать подобные прошения в защиту своих прав.

В попытках найти решение они зачастую подают анонимные жалобы, но, увы, по закону подобные прошения в большинстве государственных контролирующих органах не берутся к рассмотрению.

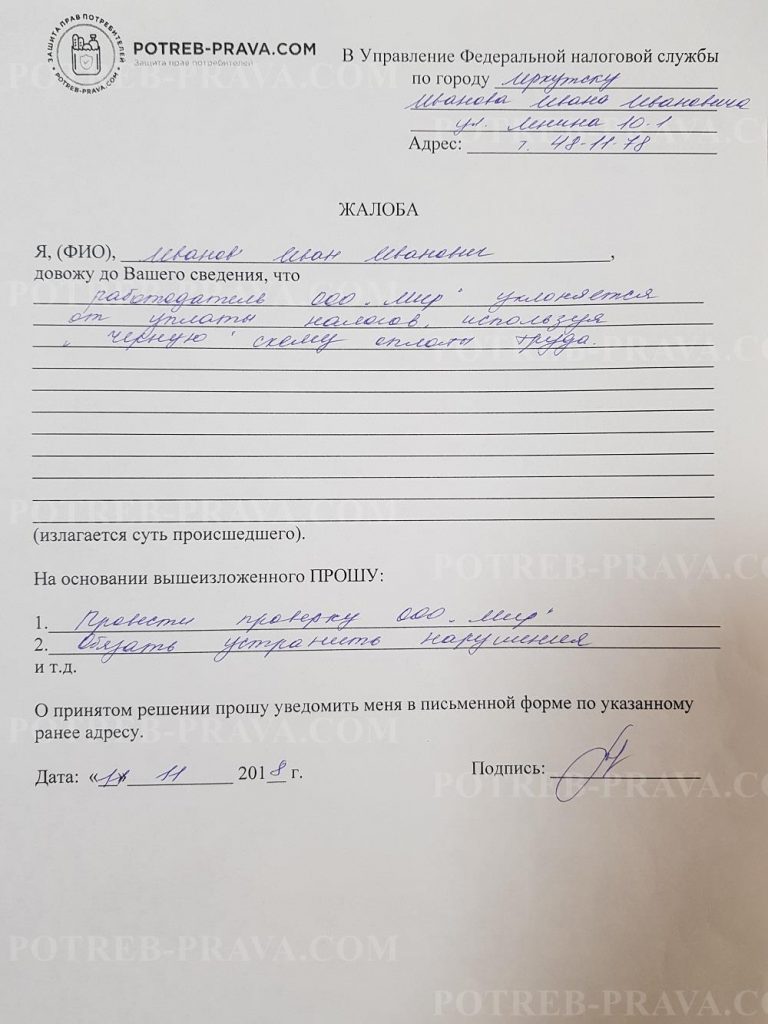

Анонимное обращение можно подавать только в налоговую. Здесь ее примут к рассмотрению, для этого в этой организации даже предусмотрели специальную форму обращения граждан без их подписи в анонимном порядке.

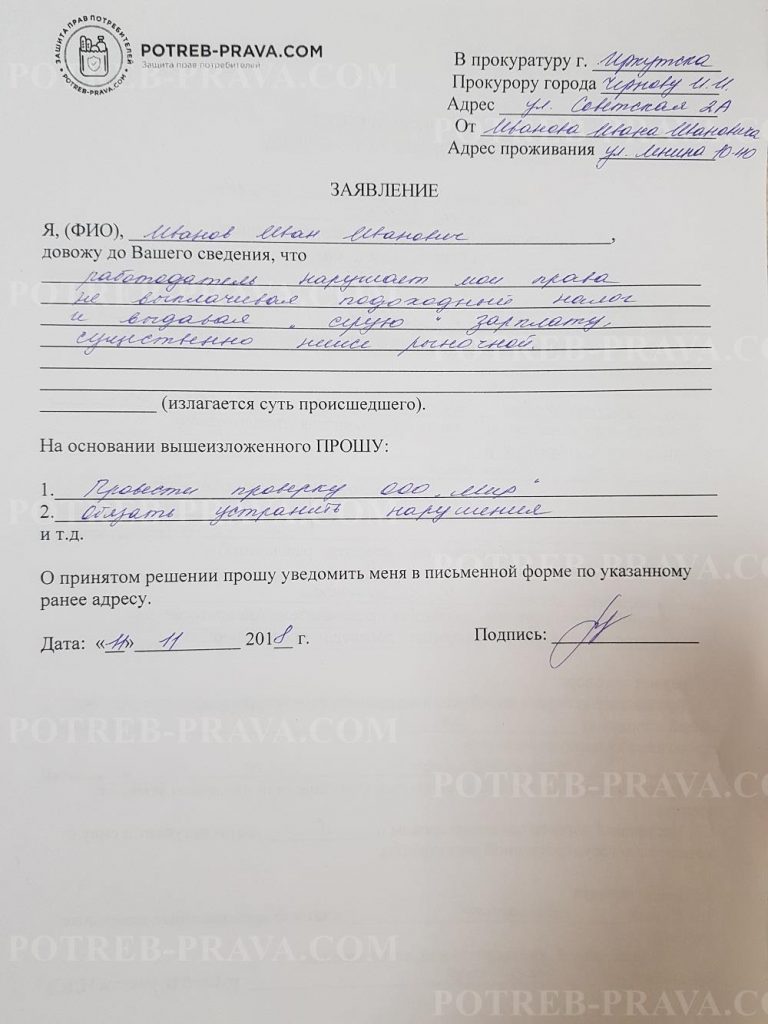

ВНИМАНИЕ! Посмотрите заполненный образец заявления в прокуратуру:

ЧИТАЙТЕ ТАКЖЕ: Бланк заявления в налоговую на возврат налога по 3-НДФЛ 2018.

Тогда как при обращении в другие органы гражданину требуется указывать свои данные, иначе их жалоба даже не будет принята.

Что делать работнику? К счастью, имеется возможность при подаче жалобы пожелать, чтобы его данные не были разглашены в ходе разбирательства. Таким образом, личностные и контактные данные подателя жалобы будут известны сотрудникам вышеупомянутых структур, но вот работодатель не сможет идентифицировать его.

Подателю жалобы рекомендуется заранее узнать следующую информацию и подготовить по ней требуемые документы, и все это должно найти отражение в тексте жалобы:

- официальное наименование работодателя;

- его ИНН;

- расчетку по зарплате;

- трудовое соглашение (оригинал и копию);

- трудовая книжка (оригинал и копия).

Если по ходу рассмотрения жалобы будет доказано, что указанные факты нарушения имели быть место, то на работодателя будет наложен штраф. Кроме того, последнего обяжут оплатить все положенные налоговые и другие взносы за сотрудника. Также он обязан внести все необходимые данные в его трудовую (если они не были внесены до этого).

ВНИМАНИЕ! Посмотрите заполненный образец жалобы в налоговую:

Посмотрите видео. Что такое НДФЛ:

8 (499) 322-73-27

Федеральный номер для других регионов России

Если ваш вопрос объемный и его лучше задать в письменном виде, то в конце статьи есть специальная форма, куда вы можете его написать и мы передадим ваш вопрос юристу, специализирующемуся именно на вашей проблеме. Пишите! Мы поможем решить вашу юридическую проблему.

Источник: https://potreb-prava.com/nalogi-i-vychety/kto-platit-podoxodnyj-nalog-s-zarplaty-rabotodatel-ili-rabotnik.html

Что входит в сумму расчета?

В сумму расчета по закону входят все виды начислений, связанные с зарплатой (оклад, премия, отпускные, командировочные, северные, уральские, полярные, заполярные).

Все виды премий — за классность, за стаж, санитарное состояние, выполнение плана и т.д.

То есть все доходы, кроме социальных.

Датой получения дохода считается последний день месяца в который производился расчет.

Соответственно бухгалтер вначале высчитывает доход и налог, затем налог отчисляется и только потом выдается зарплата.

Если у Вас есть вопросы,

получите бесплатную консультацию прямо сейчас

Источник: http://ip911.ru/nalogi/ne-beretsya-podoxodnyj-nalog.html

Количество использованных доноров: 4

Информация по каждому донору:

- http://ip911.ru/nalogi/ne-beretsya-podoxodnyj-nalog.html: использовано 7 блоков из 10, кол-во символов 8419 (35%)

- http://nebopro.ru/blog/ndfl: использовано 6 блоков из 7, кол-во символов 5191 (21%)

- https://potreb-prava.com/nalogi-i-vychety/kto-platit-podoxodnyj-nalog-s-zarplaty-rabotodatel-ili-rabotnik.html: использовано 7 блоков из 9, кол-во символов 8068 (33%)

- https://www.malyi-biznes.ru/nalogi-za-rabotnikov/: использовано 2 блоков из 3, кол-во символов 2596 (11%)