Отказ от кредита – один из неоднозначных и противоречивых случаев взаимоотношений между банками и заемщиками. Здесь есть некоторые общие правила, но они прописаны в разных документах и могут, по мнению специалистов, плохо согласовываться между собой.

Источник: https://bankiros.ru/wiki/term/kak-otkazatsa-ot-kredita-do-i-posle-ego-polucenia

Содержание

- 1 Почему банки отказывают заявителям

- 2 Как аннулировать договор потребительского кредитования

- 3 Наиболее вероятные причины отказа

- 4 Как отказаться от еще неполученного после подписания договора кредита

- 5 Карты рассрочек: особенности их применения

- 6 Что нужно учесть при расторжении кредитного договора

- 7 Когда отказаться от кредита нельзя?

- 8 Отказ от кредита до подписания договора

- 9 Можно ли отказаться от кредита после подписания договора?

- 10 Образец заявления об отказе от кредита

- 11 Отказ от ипотеки

- 12 Как отказаться от автокредита

- 13 Возможные последствия

- 14 Особые советы тем, кто взял кредит и хочет отказаться

Почему банки отказывают заявителям

Рассрочка – это тот же самый кредит, который выдает банк, но проценты по нему погашает магазин, а покупатель выплачивает только стоимость товара. Поэтому при покупке любого предмета в рассрочку приходится проходить проверку в банке, ждать одобрения на оформление договора. Соответственно причины для отказа в рассрочке почти ничем не отличаются от тех, которые существуют при одобрении обычного кредита в банке.

Оснований для того, чтобы оказаться в «черном списке» у банков, множество. Каждый из них имеет свои особые критерии проверки, поэтому иногда можно не пройти банковский тест даже при отсутствии объективных причин для отказа.

Обычно кредитные учреждения никогда не отказывают в займе женщинам от 35 до 45 лет с двумя детьми, которые находятся в официальном браке и работают в бюджетной сфере. Это гарантия стабильного, пусть даже невысокого дохода. При наличии положительной кредитной истории такая клиентка считается для банка идеальной.

А вот отсутствие стационарного телефона, особенно на работе, является критерием неблагонадежности клиента. Телефон рассматривается как признак стабильности и возможности быстро найти человека в случае необходимости. А организация, где нет стационарного телефона, выглядит в глазах банка подозрительно.

Значительно снизить шанс на одобрение рассрочки могут следующие факторы:

- отсутствие прописки в данном регионе;

- опасная работа (например, служба в полиции, военная служба);

- семейное положение: отсутствие супруга, детей;

- частое обращение в банк за кредитами, многочисленные краткосрочные займы, которые быстро погашаются;

- отсутствие высшего образования;

- судимость, чаще всего неснятая, экономические статьи (некоторые банки учитывают административные правонарушения и приводы в полицию);

- нахождение на учете у психиатра (такой заемщик может потом сказать, что брал кредит в невменяемом состоянии, что станет основанием для аннулирования договора).

Важно! «Номинальные директора» также в «черном списке». Иногда на человека бывает оформлено множество фирм, хотя на самом деле он ими не руководит. В любом банке есть список таких «номиналов» и такому заявителю отказывают все банки.

Источник: https://prorassrochki.ru/prichiny-otkaza-v-poluchenii-rassrochki/

Как аннулировать договор потребительского кредитования

На сегодняшний день таким видом кредитования, как потребительские займы, уже никого не удивишь. Более того люди привыкают «жить в кредит», и расплатившись за одну покупку, тут же оформляют другую.

Но что делать, если возникла ситуация когда, например, консультант магазина просто навязал товар? Либо перечитав дома кредитный договор, клиент пришел к выводу, что его не устраивают условия договора? Естественно, что первое, что нужно сделать – это прийти в банк и оформить отказ от кредита.

Важно знать, что для того чтобы у клиента была возможность оформить отказ от кредита, требуются веские основания. При отсутствии причины аннулирование кредитного договора невозможно.

Банковские учреждения с большой неохотой идут навстречу клиенту, и порой приходиться очень сильно постараться, прежде чем аннулировать договор.

Самый простой и быстрый способ оформления отказа от кредитования – это стадия, на которой, клиент еще не успел подписать договор, а товар находится на полке магазина. Однако, и тут могут возникнуть некоторые сложности. Менеджеры банка обычно начинают уверять клиентов, что процедура кредитования уже началась.

Стоит отметить, что у клиента возникают обязательства перед банком только после подписания договора. На этой стадии отказ от кредитования возможен в любой момент, даже если кредитная заявка одобрена.

Но как быть, если договор подписан, но товар еще остается в магазине? Все дело в том, что предметом потребительского договора, считается приобретаемый товар. И до момента получения покупки на руки, кредитный договор будет считаться недействительным. Если по каким-либо причинам, товар на руки получен не был, то у клиента есть все основания обратиться в банк и отказаться от кредита. Главное сделать это как можно быстрее.

Если купленный, например, телефон или телевизор имеют техническую неисправность, и клиент это увидел после доставки товара на дом, то он может смело вернуть товар в магазин, и обратиться в банк с соответствующим заявлением об отказе в кредитовании. При этом денежные средства магазин должен вернуть клиенту на его ссудный счет, и аннулировать договор купли-продажи. После чего клиент обращается в банк с соответствующим заявлением, и прилагает всю документацию.

Как видно из представленной информации отказаться от потребительского кредита вполне реально. Однако различные ситуации требуют индивидуального подхода. Поэтому прежде чем клиенту идти в банк заключать, либо расторгать кредитный договор, следует обратиться за разъяснениями к опытному юристу. Очень часто кредитные учреждения пытаются скрыть реальные условия за «заумными» терминами, которые непонятны неосведомленному человеку.

Источник: https://bankstoday.net/last-articles/kak-otkazatsya-ot-kredita

Наиболее вероятные причины отказа

Возрастные ограничения

Молодой возраст до 25 лет считается основанием отказать в рассрочке. Некоторые банки могу дать кредит в 21 год, но это встречается очень редко. Это связано с тем, что в этом возрасте не все еще работают, кроме того, человека могут призвать в армию.

Пенсионерам и людям до 65, а иногда до 75 лет, могут одобрить краткосрочные кредиты. Но в любом случае, человеку на момент погашения долга должно быть не более 65-75 лет.

Невыплаченные кредиты

Банки не дают заем клиенту, у которого есть непогашенный кредит или кредиты. Займодавец исходит из того, что человек не сможет выплачивать одновременно много кредитов.

Влияние кредитной истории

Все сведения о кредитах, истории выплат, просрочках и непогашенных займах попадают в бюро кредитных историй. Поэтому банк после проверки может отказать заявителю как ненадежному заемщику.

Досрочное погашение также негативно сказывается на кредитной истории, так как банк при этом теряет проценты по сделке.

Внимание! Отсутствие кредитной истории негативно сказывается на репутации человека. Банк вполне может не одобрить такого клиента, так как нет уверенности в том, что это будет надежный заемщик.

В такой ситуации высокий доход может сыграть в пользу клиента. Если нет кредитной истории, рекомендуется взять небольшой заем и погасить его вовремя.

Отсутствие постоянной работы

Банк отказывает при отсутствии стабильного заработка и постоянного места работы. Платежеспособность необходимо подтверждать, если вы безработный или работаете без официального трудоустройства.

Невысокий доход

Банк откажет, если ежемесячная выплата будет составлять более 50% всех поступлений на счет заемщика. Общий доход всех членов семьи учитывается только по ипотеке, так как при этом супруг становится созаемщиком.

Непродолжительный стаж работы на последнем месте

В этом пункте требования банков различаются: одни требуют минимальный стаж на текущем месте 12 месяцев, другим достаточно 4-6 месяцев. Но в любом случае, чем больше человек проработал на одном месте, тем больше вероятность того, что он продолжит трудиться там же.

Недостоверные сведения о себе

Поддельные документы и ложная информация обнаруживаются быстро. Это даже может стать основанием для привлечения человека к ответственности. Кроме того, не следует в разных банках давать о себе разные сведения.

Полезно знать! Чтобы не было отказа в получении рассрочки на телефон, айфон, бытовую технику рекомендуется официально трудоустроиться и улучшить кредитную историю, например, взять небольшие займы и погасить их в срок.

Источник: https://prorassrochki.ru/prichiny-otkaza-v-poluchenii-rassrochki/

Как отказаться от еще неполученного после подписания договора кредита

Согласно ст.821 ГК РФ, если другое не предусмотрено кредитным договором, заемщик может полностью или частично отказаться от получения кредита, уведомив об этом банк. На уведомление отводится срок до момента предоставления кредита, а срок предоставления кредита устанавливается, опять же, кредитным договором.

Согласно ст.821 ГК РФ, если другое не предусмотрено кредитным договором, заемщик может полностью или частично отказаться от получения кредита, уведомив об этом банк. На уведомление отводится срок до момента предоставления кредита, а срок предоставления кредита устанавливается, опять же, кредитным договором.

Таким образом, закон говорит, что условия того, как отменить кредит, стороны должны определять в договоре. Понятно, что обычно эти условия диктуются банком, и, подписывая договор, клиент просто с ними соглашается.

К сожалению, ГК РФ не определяет и не раскрывает понятия «получение кредита» и «предоставление кредита», поэтому многие заемщики склонны полагать, что и получение, и предоставление кредита – одно и то же, и означает тот момент, когда деньги поступили в их распоряжение: на счет, наличными, торговой организации, у которой товар приобретен в кредит и т.д. Такой подход, а также часто смешение понятий «кредит» и «заем» заставляют думать, что отказаться от кредита без финансовых последствий можно в любой момент, пока деньги не поступят в распоряжение. Это не так:

- положения законов, применимые к займам, в частности ст.807 ГК РФ, согласно которой заключение договора – это момент передачи денег, к кредитам не применяются;

- отталкиваться нужно от того, что прописано в кредитном договоре, а порядок предоставления-получения кредита у разных банков и по разным кредитным продуктам отличаются.

Иначе обстоят дела с потребительскими кредитами. Здесь Закон четко формулирует, что договор расценивается как заключенный, когда между банком и заемщиком достигнуто соглашение по всем индивидуальным кредитным условиям, что по факту означает подписание сторонами договора.

В целом же порядок действий заемщика при отказе от кредита будет таким:

- Необходимо оперативно подготовить и представить в банк заявление об отказе от кредита. Чем раньше это будет сделано, тем лучше.

- После того, как банк даст ответ, согласиться с ним или оспорить в судебном порядке.

- Если вы соглашаетесь на досрочное погашение, необходимо написать в банк-кредитор соответствующее заявление. Оно не требуется при потребительском кредитовании, если заемщик возвращает всю сумму и проценты в течение 14-ти дней с даты получения обычного кредита и в течение 30-ти дней с даты получение целевого кредита.

В ряде случаев банк может согласиться пойти на уступки и не начислять проценты, если клиент только что получил кредит и сразу от него отказался. Но такие вопросы решаются в индивидуальном порядке, и это право, но не обязанность кредитора, за исключением случаев, когда это прямо прописано в договоре.

Судиться с банком есть смысл, только когда расторгнуть кредит обходится действительно очень дорого, то есть требуемая сумма процентов велика. Но не стоит забывать, что за время разрешения спора могут набежать куда большие проценты, чем было изначально.

Если у вас остались вопросы по поводу расторжения кредитного договора с банком по инициативе заемщика, то наш дежурный юрист онлайн готов оперативно на них ответить.

Источник: https://law03.ru/finance/article/kak-otkazatsya-ot-kredita

Карты рассрочек: особенности их применения

При получении отказа из нескольких банков можно использовать альтернативные варианты: карты рассрочки. С их помощью рассрочку можно оформить почти в любом магазине, где есть нужный вам товар.

На сегодня несколько российских банков выпустили карты рассрочек. Товар нужно приобретать в магазинах-партнерах этих банков, численность которых доходит до сотен тысяч по всей стране.

Сравним условия по разным картам:

| «Халва» (Совкомбанк) | «Вместо денег» (Альфа-Банк) | «Карта рассрочки» (Хоум Кредит Банк) | Карта «Совесть» (Киви Банк) | Тинькофф | |

| Лимит | 350 тысяч руб. | 100 тысяч руб. | 300 тысяч руб. | 300 тысяч руб. | 300 тысяч руб. |

| Срок рассрочки | 12 месяцев | 24 месяца | 12 месяцев | 12 месяцев | 12 месяцев |

| Количество магазинов-партнеров | 100 000 | 47 | 20 000 | 50 000 | 1000 |

| Период рассрочки без партнерской программы | 60 дней | 90 дней | 55 дней | ||

| Возможность покупок вне партнерской программы | на собственные средства | да | да | нет | да |

| Штраф за просрочку | 590 руб. + 2% суммы долга + 19% годовых | 10% годовых | 29,8% годовых | 290 руб. + 10% годовых | 36,5% годовых |

| Кэшбэк | 1-3% | Нет | Нет | в зависимости от акций | нет |

Внимание! Обслуживание карт рассрочки бесплатное, с них нельзя снимать и переводить средства.

По карте выгодно приобретать товары в партнерах банков, тогда сумма выплат по процентам составит 0%. Например, по карте «Халва» можно приобрести в рассрочку технику для дома и электронику в магазинах крупных сетей М.Видео, МТС, Билайн, Теле2, Samsung, а обувь – в магазинах 4 сезона, Kari, Sela, Lamoda. Также по ней можно купить стройматериалы, ювелирные украшения.

Карту «Совесть» можно заказать через Интернет в «Связном» и в этом же магазине приобретать в рассрочку товары по этой карте. Кроме «Связного» карта «Совесть» сотрудничает с Ситилинк, Samsung, Sony (покупка электроники), Lamoda, Kari, Дочки-Сыночки, Снежная Королева (одежда).

Видео на тему «Обзор карты рассрочки Совесть от Киви Банка. Плюсы и минусы. Стоит ли открывать?»

Таким образом, банки отказывают заемщикам в кредите по разным причинам. Их много, и они не всегда связаны с кредитной историей. Имеют значение и семейный статус, и материальное положение, и место работы. Да даже если кому-то из служащих банка ваше лицо покажется подозрительным, в вашей кредитной истории появится новый пункт. Поэтому нужно заранее выяснять свою кредитную историю, по необходимости улучшать ее. Ну и как альтернативу использовать карту рассрочки от одного из выбранных вами банков.

Источник: https://prorassrochki.ru/prichiny-otkaza-v-poluchenii-rassrochki/

Это интересно: Отказ от РВП: разбираем развернуто

Что нужно учесть при расторжении кредитного договора

Кредитный договор – это документ, заключенный с финансовой организацией, говорящий о том, что перед заемщиком возникают обязательства. Оформить отказ, расторгнуть или признать такой документ недействительным крайне сложно. По одной простой причине – в банках работает целый отдел опытных юристов, которые и создают условия договоров.

К сожалению, в практике не так много случаев, когда суд принял сторону заемщиков. Потому, что другой стороной при подписании договоров являются обычные люди, которые не могут знать всех тонкостей законодательства. Следовательно, к такому мероприятию как оформление кредита лучше относиться с осторожностью.

Если же возникла ситуация при которой требуется расторгнуть договор с банком, то заемщику нужно учесть некоторые моменты:

- Не стоит откладывать визит в офис банка на потом. Лучше всего уведомить банк о необходимости отказа в день кредитования. Это позволит сохранить клиенту значительные суммы денег;

- Отказ и расторжение договора будет происходить строго по условиям, оговоренным в самом документе. Поэтому следует изучить этот пункт еще до посещения офиса банка;

- Урегулировать спорные вопросы с банком мирным путем. Иногда стоит согласиться с предложениями банков для того, чтобы сохранить не только нервы, но и дружеские отношения. Такой подход положительно скажется в будущем;

- Внимательно изучить договор еще до его подписания. Сотрудники не могут обязать клиента подписывать документ здесь и сейчас. При необходимости можно взять один экземпляр домой. Такой шаг позволит подчеркнуть важные моменты, задать дополнительные вопросы.

Следует отметить, что оформление кредита – это не только возможность приобрести желаемую вещь сразу, но и взвешенный и продуманный шаг. Только объективная оценка ситуации сможет избавить от возможных неприятностей при отказе от кредитования.

Источник: https://bankstoday.net/last-articles/kak-otkazatsya-ot-kredita

Когда отказаться от кредита нельзя?

По истечении 2 недель после подписания договора в банке отказаться от кредита на законных основаниях уже нельзя, но его можно вернуть другим способом: погасить досрочно. Для этого нужно вернуть всю сумму с процентами за использование кредита.

В случае досрочного погашения особое значение имеют условия кредитного договора. По закону банк не имеет права отказать клиенту в досрочном возврате долга, однако он может наложить запрет на возврат денег в течение 2-3 месяцев с даты подписания соглашения. В любом случае, прежде чем идти в банк, желательно внимательно изучить кредитный договор.

Источник: https://bankiros.ru/wiki/term/kak-otkazatsa-ot-kredita-do-i-posle-ego-polucenia

Отказ от кредита до подписания договора

Многие сомневаются: можно ли отказаться от кредита после его одобрения? Да. Без ограничений и обязательного объяснения причин. Т.е. вы подали заявку на кредит, рассмотрена и одобрена банком, но клиент решил отказаться, не подписывать договор и не получать средства.

В таком случае у банка не появляется законных оснований требовать у клиента какой либо компенсации, применять к нему какие-то меры принуждения и пр. Отношение банка к данному конкретному клиенту может быть испорчено, это может повлиять на рассмотрение будущих кредитных запросов от этого человека.

Однако банки не имеют обязанности и привычки объяснять причины отказов по запросам на кредит, потому мы не сможем точно узнать, отклонена ли следующая заявка заемщика по причине его собственного прошлого отказа или почему то еще.

Для смягчения возможных негативных последствий, некоторые специалисты рекомендуют объяснять банку уважительные причины отказа от кредита.

Источник: https://bankiros.ru/wiki/term/kak-otkazatsa-ot-kredita-do-i-posle-ego-polucenia

Можно ли отказаться от кредита после подписания договора?

Если договор подписан банком и получателем кредита, но пользование денежными средствами еще не началось, или они еще не перечислены, то у клиента много шансов на прекращение кредитных отношений без материального ущерба для себя.

Здесь нужно внимательно изучить соответствующие пункты договора. Если в них прописаны какие-то неустойки или иные санкции для клиента на этот случай, то с ними лучше согласиться, выплатить причитающуюся сумму (если она невелика) и скорее расторгнуть договор.

Возможный в этом случае штраф может объясняться компенсацией за проверку платежеспособности, оформление документов и т.п.

Отказ от потребительского кредита и кредита целевого также имеет существенные отличия. Потребительский кредит является заключенным сразу после его подписания сторонами. Целевой кредит сложнее в оформлении и исполнении. Здесь все будет определяться условиями конкретного договора.

Как отказаться от кредита?

Что делать банковскому клиенту, если он оформил кредит и хочет отказаться от него:

- Изучить договор с финансовым учреждением, в частности, права кредитополучателя и пункт о досрочном погашении.

- Написать заявление об отказе (если речь идет о возврате кредита после 14 лет – то заявление о досрочном погашении).

- Предоставить в банк заявление и кредитные документы.

- Дождаться решения.

- При положительном ответе перечислить сумму долга на счет банка.

При досрочном возврате клиентом полученных средств банк не имеет права взимать дополнительные комиссии за эту операцию, однако заемщик должен будет заплатить проценты за использование средств. Чем раньше заемщик вернет средства, тем меньше заплатит процентов.

Источник: https://bankiros.ru/wiki/term/kak-otkazatsa-ot-kredita-do-i-posle-ego-polucenia

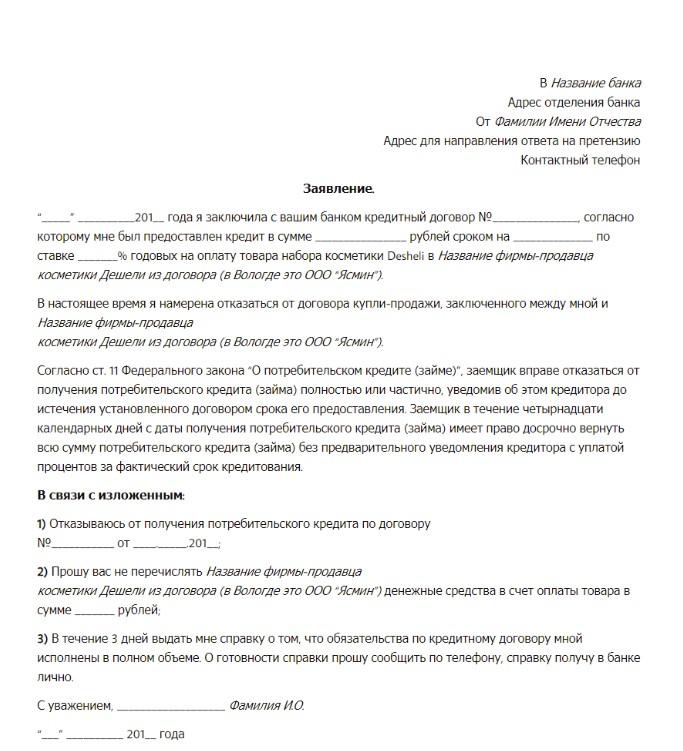

Образец заявления об отказе от кредита

Что должно быть указано в заявлении на отказ от получения кредита:

- Адрес и полное наименование банка.

- ФИО заявителя и его контакты.

- Дата заключения кредитного договора и его номер.

- Полученная сумма, ставка и срок.

- Суть заявления: отказ от кредита.

- Изложение дополнительных требований при необходимости: перечисление средств на счет продавца, если это товарный кредит, или просьба о выдаче справки об отсутствии долговых обязательств.

- Дата, ФИО, подпись.

Указывать причину отказа необязательно. В тексте заявления достаточно сослаться на ст.11 ФЗ «О потребительском займе», которая дает право отказа от кредита в течение 14 дней без объяснения причин.

Заявление на отказ от получения кредита

Источник: https://bankiros.ru/wiki/term/kak-otkazatsa-ot-kredita-do-i-posle-ego-polucenia

Отказ от ипотеки

Если от потребительского кредита можно по закону отказаться в течение 14 дней, то на отказ от целевого займа (в том числе и ипотеки) дается 30 дней.

Процедура отказа осложняется в том случае, когда банк уже перечислил деньги продавцу. Если продавец – застройщик, то решить эту проблему будет легче. Если это – частное лицо, то дело может дойти до судебного разбирательства.

Можно отказаться от кредита на жилье альтернативным способом – продать ипотечную квартиру и полученными деньгами погасить долг досрочно. Но и здесь есть свои нюансы: квартира может продаваться очень долго, и все это время заемщику необходимо будет вносить платежи.

Источник: https://bankiros.ru/wiki/term/kak-otkazatsa-ot-kredita-do-i-posle-ego-polucenia

Как отказаться от автокредита

Если договор еще не оформлен, и машина не куплена, то дело обстоит просто: нужно уведомить банк в отказе от предоставления средств. В этом случае заявку просто аннулируют. В иных ситуациях расторгнуть соглашение будет проблематично:

- Если банк перечислил кредитные средства на счет заемщика или выдал их наличными, то единственный вариант – отказ в течение 30 дней или досрочное погашение. Заемщику придется заплатить проценты за фактический срок использования денег.

- При покупке машины в автосалоне банк перечисляют сумму на счет фирмы-продавца. В этом случае остается только продать машину и вырученными деньгами расплатиться с банком досрочно.

Следует учесть, что купленное в салоне транспортное средство будет уже считаться б/у, поэтому владелец не сможет получить за нее при продаже ту же сумму, за которую приобрел.

Источник: https://bankiros.ru/wiki/term/kak-otkazatsa-ot-kredita-do-i-posle-ego-polucenia

Возможные последствия

Отказ от кредита или его быстрый возврат невыгодны банку, так как в итоге он не получает той прибыли, на которую рассчитывал. Чем грозит возврат средств на репутации заемщика?

Все контакты человека с банками отражаются в его кредитной истории. Информация об отказе от полученных средств или о досрочном погашении может появиться в Бюро кредитных историй, сведениями которого банки пользуются при принятии решения о выдаче кредита.

Однако не факт, что отказ от кредита или досрочное погашение (которые разрешены по закону) могут негативно сказаться на дальнейших отношениях с банками. Если процедура возврата не была осложнена спорами, то, скорее всего, отказ не ударит по репутации заемщика. Если были просрочки и судебные разбирательства, то в этом банке взять новый кредит будет сложно.

Если отказаться от одобренного кредита на этапе оформления (когда деньги не выданы, и договор не подписан), то это никак не отразиться на финансовом досье заемщика. Если же история с отказами в разных банках повторяется многократно, то финансовые учреждения будут настороженно относится к таким непостоянным клиентам. В этом случае появляется вероятность того, что банки сами начнут отказывать такому клиенту.

Источник: https://bankiros.ru/wiki/term/kak-otkazatsa-ot-kredita-do-i-posle-ego-polucenia

Особые советы тем, кто взял кредит и хочет отказаться

Едва ли можно придумать беспроигрышный алгоритм отказа от уже полученного кредита. Это противоречило бы интересам банков-кредиторов и скорее способствовало бы потребительскому экстремизму, чем помогало добропорядочным заемщикам.

Т.е. при отказе от уже согласованного, и уж тем более полученного, кредита, нужно быть готовым к некоторым материальным потерям и нервным нагрузкам.

- Первое, что следует сделать, еще только задумываясь о кредите, это узнать все нюансы его прекращения. По всем возможным обстоятельствам.

- Не подписывать документов не прочитав их. Это трудно, оформление может быть спешным, кредитный агент заслуживать доверия, но подписывать, не прочитав договор, все равно нельзя. Также как и подписывать заранее. (Вспомним – мы давно привыкли вначале расписываться в получении, а потом получать).

- Если появляется необходимость прекратить кредитные отношения – нужно обращаться в банк с письменным заявлением, даже если сотрудники банка утверждают, что это бессмысленно. Пусть подтвердят это документально.

- Особенно важно официальное, задокументированное общение при нарушении прав клиента. В возможном судебном разбирательстве силу доказательств будут иметь документы, но не воспоминания.

- Всегда стараться полностью погасить все требования банка. Не оставлять даже очень малых задолженностей, т.к. они дадут банку право продолжать кредитные отношения, начислять проценты, пени и пр. Некоторые платежи по кредитам зависят не от величины непогашенного остатка, а от самого факта задолженности.

- Всегда требовать и получать от банка справку, подтверждающую полное погашение кредита и его закрытие. Формы таких документов есть у всех кредитных учреждений.

13 032 просмотра

Источник: https://bankiros.ru/wiki/term/kak-otkazatsa-ot-kredita-do-i-posle-ego-polucenia

Количество использованных доноров: 4

Информация по каждому донору:

- https://prorassrochki.ru/prichiny-otkaza-v-poluchenii-rassrochki/: использовано 3 блоков из 4, кол-во символов 7174 (27%)

- https://bankiros.ru/wiki/term/kak-otkazatsa-ot-kredita-do-i-posle-ego-polucenia: использовано 12 блоков из 12, кол-во символов 11436 (43%)

- https://law03.ru/finance/article/kak-otkazatsya-ot-kredita: использовано 1 блоков из 3, кол-во символов 3120 (12%)

- https://bankstoday.net/last-articles/kak-otkazatsya-ot-kredita: использовано 2 блоков из 4, кол-во символов 4563 (17%)