По семейному законодательству доходы супругов считаются общими, как и иное совместно нажитое имущество. В связи с этим, при получении одним из супругов вычета за лечение другого есть свои особенности, о которых расскажем в статье.

Источник: https://NalogBox.ru/sotsialnyj/nalogovyj-vychet-za-lechenie-supruga/

Содержание

- 1 Что такое налоговый вычет на лечение

- 2 Кто может оформить?

- 3 Налоговый вычет за лечение супруга

- 4 Как вернуть налоговый вычет за лечение супруга

- 5 Итоги

- 6 Процедура оформления налогового вычета на лечение супруга (супруги)

- 7 Как это работает

- 8 Шаг 1 Соберите чеки и договоры на лечение

- 9 Шаг 2 Получите справку из клиники

- 10 Сколько раз можно произвести налоговый вычет на лечение супруга

- 11 Сроки возврата налогового вычета

- 12 Шаг 3 Подготовьте документы для декларации

- 13 Сколько раз можно воспользоваться предоставлением налогового вычета на лечение супруга?

- 14 Шаг 4 Подайте документы в налоговую

- 15 Когда могут отказать в предоставлении налогового вычета

- 16 Как подать документы на вычет на сайте налоговой

- 17 Причины отказа в получении налогового вычета

- 18 Шаг 5 Подайте заявление на возврат денег

- 19 Если отсутствует чек об оплате

- 20 Запомнить

Что такое налоговый вычет на лечение

Налоговый вычет — это деньги, которые государство возвращает вам из уплаченного вами же НДФЛ, если вы делаете что-то полезное для государства. Бывают налоговые вычеты за покупку квартиры и обучение. Сегодня поговорим о вычете за платные медицинские услуги.

Под медицинскими услугами налоговый кодекс подразумевает прием у врача, диагностику, медицинскую экспертизу, сдачу анализов, госпитализацию, лечение в дневном стационаре, стоматологию, протезирование. В список попадает всё, с чем обычно сталкивается заболевший человек.

Операции, в том числе пластические, ЭКО, лечение тяжелых заболеваний, относятся к категории дорогостоящего лечения. За них получают другой вычет, но об этом в следующий раз.

Вычет также можно получить за добровольную медицинскую страховку, если вы сами оплатили полис. Если его оплатил работодатель, то вычет не сделают.

Размер вычета зависит от стоимости лечения: чем больше вы потратили, тем больше вам вернут. Но максимальная стоимость лечения, которая учитывается при расчете вычета на лечение, — 120 000 Р. Это общий лимит почти для всех социальных вычетов, в частности по расходам на лечение и обучение (см. п. 2 ст. 219 НК РФ). Даже если вы заплатили в больнице миллион, вы получите вычет будто заплатили 120 тысяч.

Источник: https://journal.tinkoff.ru/vychet-lechit/

Это интересно: Налоговый вычет — может ли супруга получить налоговый вычет на приобретенную квартиру в браке единственный

Кто может оформить?

Вернуть часть средств за лечение супруга могут лишь те, кто был официально трудоустроен и вносил НДФЛ с дохода в год оплаты лечения.

Право на вычет имеется даже у тех, кто проработал в налоговом периоде всего лишь несколько месяцев. Однако размер возвращенных средств в этом случае может оказаться существенно меньше.

Для возврата денег за лечение супруга брак должен быть официально зарегистрированным, а на руках быть в наличии документальное доказательство этого факта.

Источник: https://realtyurist.ru/nalogovyj-vychet/nalogovyj-vychet-za-lechenie-supruga/

Налоговый вычет за лечение супруга

Документы для оформления вычета за лечение супруга подаются в налоговые органы после истечения налогового периода.

Пример: Иванов А. В. проходил лечение в одной из клиник г. Москвы в 2017 году. Подавать документы на оформление вычета его супруга может не раньше 2019 года.

Вернуть часть средств за лечение, в соответствии с НК РФ, можно лишь в следующих случаях:

- При прохождении лечения либо получении медицинских услуг в российских клиниках. Если лечение происходило за рубежом, вычет предоставлен не будет.

- Медуслуги и купленные медикаменты, с которых предполагается вернуть часть денег, должны быть включены в перечень, утвержденный ПП РФ № 201.

- В договоре с медицинским учреждением должна быть указана необходимость в приобретении дорогостоящих лекарств за счет пациента.

- Оплата лечения и медикаментов производилась за счет больного или его супруга.

Пример: Лечение мужа Васнецовой О. Р. обошлось в 40 тыс. рублей. При этом 20 тыс. рублей от этой суммы оплатил работодатель. В этом случае Васнецова О. Р. может заявить на вычет только с 20 тыс. рублей, которые она оплатила самостоятельно. Сумма к возврату в этом случае равна 2600 рублей (20 тыс. рублей × 0,13).

Пенсионера

Если гражданин, который проходил лечение, является пенсионером и не имеет дополнительных доходов, то получить за него налоговый вычет имеет право жена при том условии, что она работает, и с ее заработка регулярно отчисляется НДФЛ в бюджет.

Другой вариант получения вычета пенсионеру ‒ обратиться за помощью к трудоустроенным детям.

Жены

Аналогично, как и в случае с ситуацией возврата налогов за лечение мужа, супруг также может подать документы на социальный вычет с лечения жены.

При этом нет разницы, на кого именно из супругов будут оформлены справки и другая документация из медицинского заведения.

За зубы

Лечение зубов не относится к дорогостоящему, поэтому в данном случае можно заявить на вычет до 120 тыс. рублей.

Пример: Михайлова А. А. потратила в декабре 2016 года на протезирование зубов своего мужа 70 тыс. рублей. В том же году ее заработок составил 650 тыс. рублей, а отчисления НДФЛ в бюджет ‒ 84,5 тыс. рублей.

Михайлова А. А. в 2017 году подала документы в ФНС и получила 70 тыс. рублей × 0,13 = 9,1 тыс. рублей за лечение супруга.

Дорогостоящее

В РФ строго регламентируется перечень услуг, которые относятся к категории дорогостоящих. Это:

- удаление опухолей, злокачественных новообразований;

- лечение нарушений кровообращения;

- пластические операции;

- лечение острых воспалений;

- отдельные хирургические услуги.

Выше приведен неполный перечень дорогостоящих услуг. Однако наиболее часто граждане возвращают средства именно за оплату одного из приведенных выше видов лечения.

Источник: https://realtyurist.ru/nalogovyj-vychet/nalogovyj-vychet-za-lechenie-supruga/

2. Каков размер налогового вычета по расходам на медицину?

В большинстве случаев размер налогового вычета по расходам на медицину — 120 000 рублей. То есть вам вернется 13% от этой суммы. При этом вычет по расходам на медицину суммируется с другими социальными налоговыми вычетами, и 120 000 рублей будет максимальной суммой для всех социальных налоговых вычетов, которые вы сможете заявить за год (кроме вычета по расходам на благотворительность и образование детей).

Исключение составляет налоговый вычет по расходам на В перечень дорогостоящих видов лечения, размеры фактически произведенных расходов по которым учитываются при определении суммы социального налогового вычета, входят:</p><p><br></p><ul><li>хирургическое лечение врожденных аномалий (пороков развития);</li><li>хирургическое лечение тяжелых форм болезней системы кровообращения, включая операции с использованием аппаратов искусственного кровообращения, лазерных технологий и коронарной ангиографии;</li><li>хирургическое лечение тяжелых форм болезней органов дыхания;</li><li>хирургическое лечение тяжелых форм болезней и сочетанной патологии глаза и его придаточного аппарата, в том числе с использованием эндолазерных технологий;</li><li>хирургическое лечение тяжелых форм болезней нервной системы, включая микронейрохирургические и эндовазальные вмешательства;</li><li>хирургическое лечение осложненных форм болезней органов пищеварения;</li><li>эндопротезирование и реконструктивно-восстановительные операции на суставах;</li><li>трансплантация органов (комплекса органов), тканей и костного мозга;</li><li>реплантация, имплантация протезов, металлических конструкций, электрокардиостимуляторов и электродов;</li><li>реконструктивные, пластические и реконструктивно-пластические операции;</li><li>терапевтическое лечение хромосомных нарушений и наследственных болезней;</li><li>терапевтическое лечение злокачественных новообразований щитовидной железы и других эндокринных желез, в том числе с использованием протонной терапии;</li><li>терапевтическое лечение острых воспалительных полиневропатий и осложнений миастении;</li><li>терапевтическое лечение системных поражений соединительной ткани;</li><li>терапевтическое лечение тяжелых форм болезней органов кровообращения, дыхания и пищеварения у детей;</li><li>комбинированное лечение болезней поджелудочной железы;</li><li>комбинированное лечение злокачественных новообразований;</li><li>комбинированное лечение наследственных нарушений свертываемости крови и апластических анемий;</li><li>комбинированное лечение остеомиелита;</li><li>комбинированное лечение состояний, связанных с осложненным течением беременности, родов и послеродового периода;</li><li>комбинированное лечение осложненных форм сахарного диабета;</li><li>комбинированное лечение наследственных болезней;</li><li>комбинированное лечение тяжелых форм болезней и сочетанной патологии глаза и его придаточного аппарата;</li><li>комплексное лечение ожогов с площадью поражения поверхности тела 30 процентов и более;</li><li>виды лечения, связанные с использованием гемо- и перитонеального диализа;</li><li>выхаживание недоношенных детей массой до 1,5 килограмма;</li><li>лечение бесплодия методом экстракорпорального оплодотворения, культивирования и внутриматочного введения эмбриона.</li></ul>»>дорогостоящее лечение. По дорогостоящим видам лечения социальный вычет предоставляется в размере фактически произведенных расходов (вам вернется 13% от той суммы, что вы потратили) и не суммируется с остальными социальными налоговыми вычетами.

Источник: https://www.mos.ru/otvet-dengi/kak-poluchit-nalogovyy-vychet-po-rashodam-na-medicinu/

Как вернуть налоговый вычет за лечение супруга

В пп. 3 п. 1 ст. 219 НК указано, что налогоплательщик вправе оплатить супругу медицинскую помощь и получить за это вычет. Для этого он должен иметь доход, с которого в бюджет уплачивается 13% НДФЛ.

Сумма расходов, с которой рассчитывается возврат НДФЛ за лечение супруга, ограничена:

- размером годового дохода получателя вычета;

- пределом 120 000 руб., установленным в совокупности для всех социальных вычетов, перечисленных в пп. 2-6 п. 1 ст. 219 НК (дорогостоящее лечение в этот лимит не входит и учитывается дополнительно).

Пример 1

Алиса — домохозяйка. Ее муж Валерий работает и имеет годовой доход 735 900 руб. В 2017 г. Алисе понадобилось пройти медицинское обследование за 34 600 руб. Девушка не платила НДФЛ, значит, вычет заявить не может. Валерий требованиям соответствует. В 2018 г. он обратился за возвратом подоходного налога за лечение супруги и получил 13% от потраченных денег — 4 498 руб.

Важно! Супруг может оплатить не только лечение, но и лекарства для мужа или жены. В этом случае он также имеет право обратиться за возвратом НДФЛ (см. письмо Минфина от 08.07.2015 № 03-04-05/39231).

Минфин в письме от 28.04.2018 № 03-04-06/29474 пояснил, что при получении социального вычета на лечение супруги вправе распределить понесенные расходы между собой, чтобы уложиться в установленные лимиты.

Пример 2

В 2017 г. Михаил потратил на операцию жене Марине 162 400 руб. Лечение не относилось к дорогостоящему, поэтому на все расходы вычет мужчине не положен. Супруги оба работают, поэтому они решили разделить затраты. Михаил заявил в 2018 г. вычет за лечение супруги на максимально разрешенные 120 000 руб., а Марина — на оставшиеся 42 400 руб. В итоге пара на двоих вернула 21 112 руб.

Важно!

Минфин в письме от 29.05.2018 № 03-04-05/36418 подчеркнул, что право на вычет возникает, если расходы понесены после регистрации брака.

Пример 3

Алексей и Татьяна жили вместе, но официально свои отношения не регистрировали. В 2017 г. молодой человек оплатил Татьяне операцию по коррекции зрения за 71 900 руб. В конце года пара зарегистрировала брак. В 2018 г. Алексей захотел вернуть 13% от расходов. Налоговая отказала, так как на момент оплаты лечения Татьяна не являлась его супругой.

Вычет за лечение супруга можно получить в налоговой или у своего работодателя. Эти способы перечислены в абз. 2 и абз. 5 п. 2 ст. 219 НК. Разница вот в чем:

- В ФНС возвращают ранее уплаченный НДФЛ, причем сразу всю положенную сумму. Обращаться туда следует после окончания отчетного периода. В 2018 г. можно вернуть налог за 2017, 2016 и 2015 гг.

- Работодатель ежемесячно выдает сотруднику зарплату вместе с начисленным на нее НДФЛ. То есть человек получает положенную сумму не сразу, а постепенно.

Источник: https://NalogBox.ru/sotsialnyj/nalogovyj-vychet-za-lechenie-supruga/

Итоги

- Получение налогового вычета за лечение жены или мужа не зависит от того, кто из них указан в платежных документах.

- На момент оплаты лечения важно, чтобы супруги состояли в зарегистрированном браке.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Автор: Наталья Анатольевна

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

Оцените статью:

Загрузка…

Источник: https://NalogBox.ru/sotsialnyj/nalogovyj-vychet-za-lechenie-supruga/

Это интересно: Отказался написать объяснительную, что будет дальше?

Процедура оформления налогового вычета на лечение супруга (супруги)

Существует два способа получить налоговый вычет на лечение супруга — единовременно в конце года или ежемесячно.

Единовременно через ФНС

Чтобы оформить возврат, в первую очередь необходимо подготовить ряд документов и, дополнив декларацией (форма 3-НДФЛ), предоставить их в налоговую службу.

В течение трёх месяцев будет производиться камеральная проверка, по итогу которой будет принято решение о предоставлении или об отказе в возврате. И будет направлено заявителю уведомление об этом.

Если принято решение о предоставлении вычета, то он поступит на указанный в заявлении банковский счёт в течение одного месяца.

Ежемесячно через работодателя

Чтобы получить социальный вычет по расходам на лечение супруга раньше, чем окончится календарный год, нужно:

- Заполнить заявление на получение уведомления от налогового органа о праве на социальный вычет. На сайте ФНС или в территориальном органе есть образец формы такого заявления, которым можно смело воспользоваться.

- Собрать необходимый пакет документов, который подтвердит правомерность льготы налогоплательщика.

- Подать вышеуказанные бумаги в территориальный налоговый орган по месту прописки.

- Через месяц забрать уведомление.

- Отдать его работодателю.

Это будет для него основанием не удерживать НДФЛ из заработной платы до возмещения указанной суммы.

Исходя из своих потребностей и предпочтений, гражданин вправе самостоятельно выбрать удобный для него способ оформления.

Источник: https://BackNalog.ru/sotsialnyj/nalogovyj-vychet-za-lechenie-supruga

1. В каких случаях можно получить налоговый вычет по расходам на медицину?

Если вы работали и уплачивали подоходный налог в размере 13%, одновременно оплачивая В перечень медицинских услуг, по которым можно оформить налоговый вычет, входят:</p><ul><li>услуги по диагностике и лечению при оказании скорой медицинской помощи;</li><li>услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании амбулаторно-поликлинической медицинской помощи (в том числе в дневных стационарах и врачами общей (семейной) практики), включая проведение медицинской экспертизы;</li><li>услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании стационарной медицинской помощи (в том числе в дневных стационарах), включая проведение медицинской экспертизы;</li><li>услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании медицинской помощи в санаторно-курортных учреждениях;</li><li>услуги по санитарному просвещению.</li></ul>»>медицинские услуги,Лекарства должны входить в специальный <a href="http://pravo.gov.ru/proxy/ips/?docbody=&nd=102070164&intelsearch=19+%EC%E0%F0%F2%E0+2001+%E3.+N+201" target="_blank">перечень</a>, утвержденный правительством, и должны быть приобретены по рецепту врача. </p>»> лекарственные препараты или Со страховой организацией должен быть заключен договор, предусматривающий оплату ею исключительно медицинских услуг.</p>»>страховые взносы в рамках добровольного медицинского страхования (ДМС), вы можете вернуть часть уплаченного НДФЛ.

Оформить вычет можно, если вы расходовали средства:

- на себя;

- на родителей;

- на детей (подопечных) в возрасте до 18 лет;

- на супруга (супругу).

При этом платежные документы в любом случае должны быть оформлены на ваше имя.

Для получения вычета по расходам на медицину действует стандартный срок давности — оформить его можно в течение трех лет с того момента, как вы понесли расходы.

Оформить вычет по расходам на медицинские услуги вы сможете, только если медицинская организация, в которую вы обращались, находится в России и у нее есть соответствующая лицензия.

Источник: https://www.mos.ru/otvet-dengi/kak-poluchit-nalogovyy-vychet-po-rashodam-na-medicinu/

Как это работает

Чтобы получить деньги, сначала нужно собрать подтверждения, что вы лечились и платили: договоры, чеки и справки из клиники. Потом заполнить декларацию 3-НДФЛ на сайте налоговой и отправить вместе с отсканированными документами на проверку.

После того как декларацию одобрят, надо написать заявление на возврат денег. По закону через месяц после подачи заявления налоговая должна перечислить деньги на ваш счет.

Можно делать всё постепенно. Я никуда не торопилась и готовила документы около трех месяцев.

Источник: https://journal.tinkoff.ru/vychet-lechit/

Шаг 1

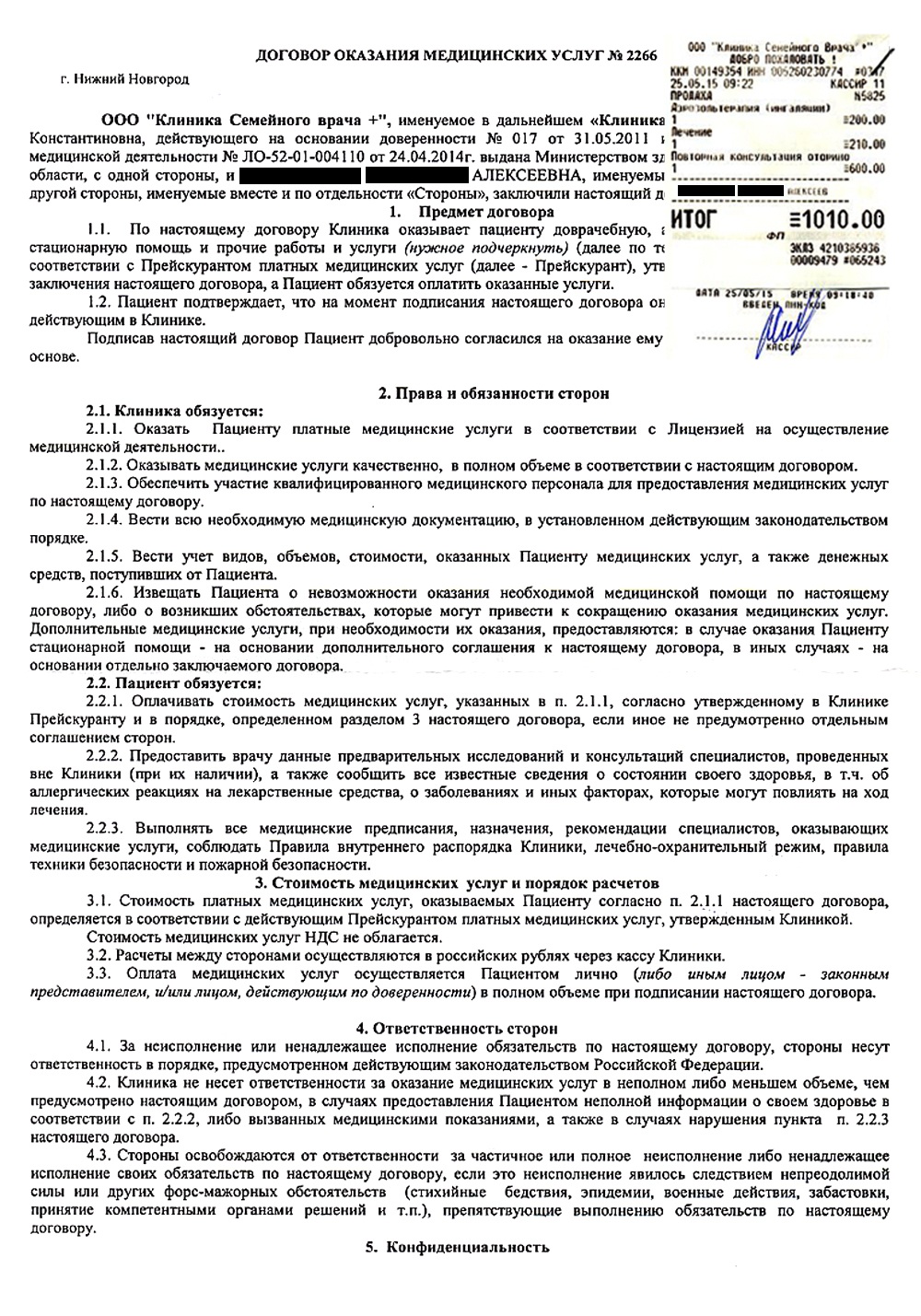

Соберите чеки и договоры на лечение

В кассе или регистратуре клиники вам дадут договор и чек. Сохраните эти документы: только они подтверждают факт оплаты лечения. Прикрепите чек к договору скрепкой или степлером. Потом замучаетесь искать, к какому договору какой чек.

Договор и чек из платной клиники

Договор и чек из платной клиники

Источник: https://journal.tinkoff.ru/vychet-lechit/

Шаг 2

Получите справку из клиники

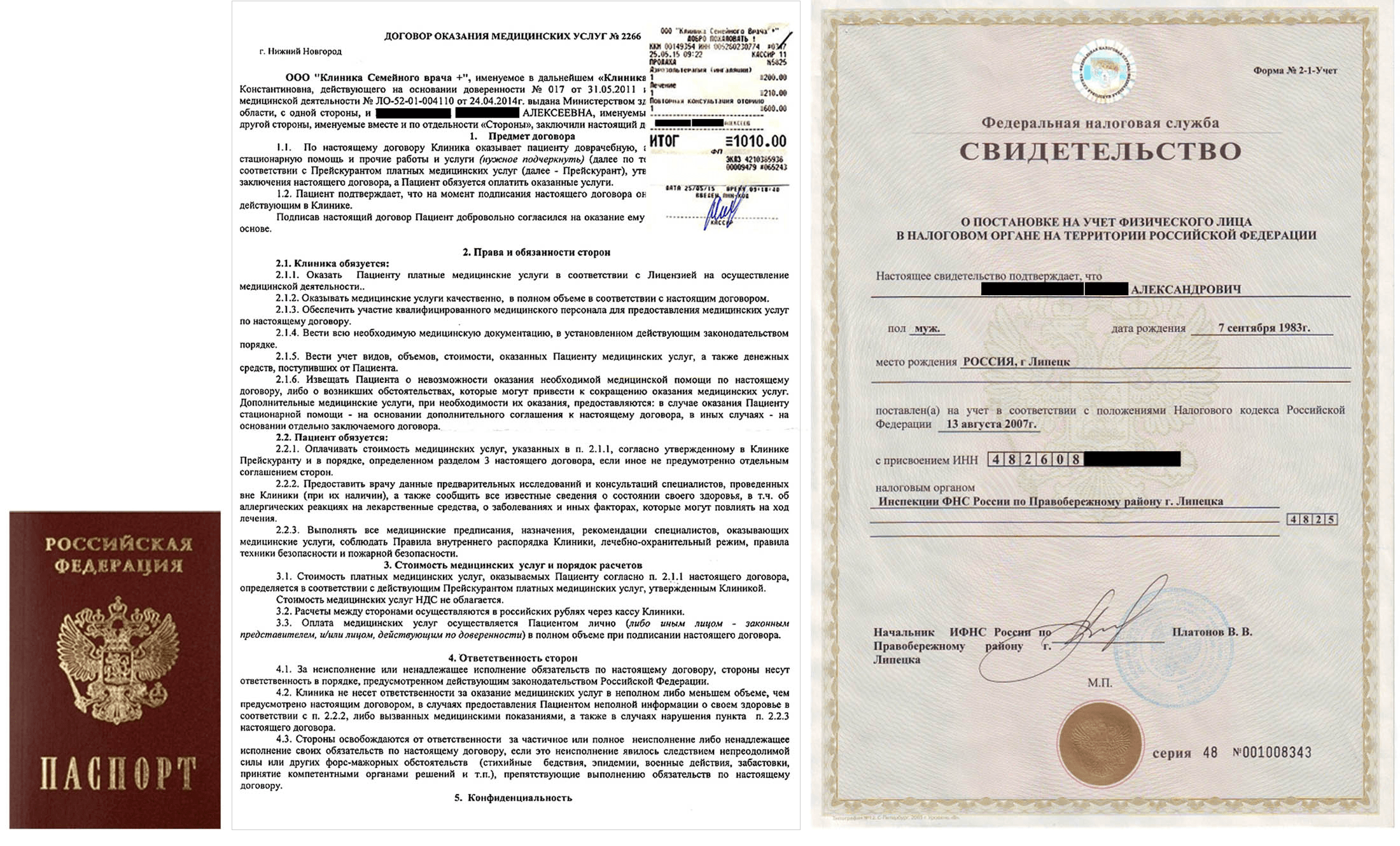

Подойдите в регистратуру или бухгалтерию и попросите справку для налоговой. Предъявите паспорт, ИНН, договор с клиникой, все чеки.

Рекомендуем еще до подписания договора с клиникой поинтересоваться, есть ли у нее лицензия и даст ли клиника справку для вычета. Проверять лицензию после оплаты лечения поздно.

Паспорт, договор с клиникой и ИНН — возьмите с собой эти документы, когда пойдете получать справку для налоговой

Паспорт, договор с клиникой и ИНН — возьмите с собой эти документы, когда пойдете получать справку для налоговой

Некоторые клиники не требуют чеки. Они берут сведения об оказанных услугах из своей базы данных. Но так делают не все. Я потеряла несколько чеков, и девушка на ресепшене не включила их в сумму справки.

Если вы оформляете вычет за лечение родственников, вместе с документами принесите свидетельство о браке или свидетельство о рождении и попросите оформить справку на ваше имя.

В клинике, которую я посещала, справку делают максимум за 5—7 дней. Я пришла в безлюдное время, поэтому мне сделали справку за полчаса.

Справка для налоговой. Обратите внимание на код услуги: он должен быть 1 или 001

Справка для налоговой. Обратите внимание на код услуги: он должен быть 1 или 001

Если вы сомневаетесь, что справка оформлена правильно, — проверьте, соответствует ли она инструкции Минздрава. Обычно такой проблемы не возникает. Если у клиники есть лицензия, она обязана выдать правильно оформленную справку.

Вместе со справкой вам выдадут копию лицензии на осуществление медицинской деятельности. Если у клиники нет лицензии или ее срок действия истек, налоговая вам ничего не вернет. Копия лицензии остается у вас, ее не нужно отправлять в налоговую инспекцию.

Проверьте срок действия лицензии. Чаще всего лицензия выдается бессрочно, но лучше перестраховаться

Проверьте срок действия лицензии. Чаще всего лицензия выдается бессрочно, но лучше перестраховаться

Источник: https://journal.tinkoff.ru/vychet-lechit/

Сколько раз можно произвести налоговый вычет на лечение супруга

За данным вычетом можно обращаться не ограниченное количество раз, законодательство не устанавливает на это никаких лимитов.

Источник: https://BackNalog.ru/sotsialnyj/nalogovyj-vychet-za-lechenie-supruga

Сроки возврата налогового вычета

В соответствие со ст.88 НК РФ установлены следующие сроки:

- 90 дней – проверка документов;

- 10 дней – налогоплательщик получает уведомление от налоговых органов о принятом решении;

- 30 дней – перечисление денежных средств на счёт налогоплательщика.

Например:

01 февраля 2017 г. были представлены документы в налоговые органы на получение налогового вычета. Проверка должна быть проведена в срок до 02 мая 2017 г. документы должны быть проверены, решение должно быть принято. В срок до 12 мая 2017 г. налогоплательщик получит уведомление от налоговых органов о принятом решении. В случае положительного решения – в срок до 11 июня 2017 г. будет произведено перечисление денежных средств на счёт налогоплательщика.

Источник: https://online-buhuchet.ru/nalogovyj-vychet-za-lechenie-muzha-zheny/

Шаг 3

Подготовьте документы для декларации

Отсканируйте справку из клиники и договор, чтобы отправить их в налоговую удаленно. Если вы получаете вычет за лечение родителей, супруга, детей до 18 лет, то сделайте скан свидетельства о браке или свидетельства о рождении.

Я рекомендую сканировать документы в многостраничный файл формата пдф. Сначала справку, потом договор. Файл должен быть размером менее 2 Мб, иначе вы не сможете загрузить его на сайте налоговой.

Возьмите справку 2-НДФЛ в бухгалтерии на работе. Данные из этой справки понадобятся для заполнения декларации. Ее сканировать не нужно.

Источник: https://journal.tinkoff.ru/vychet-lechit/

Сколько раз можно воспользоваться предоставлением налогового вычета на лечение супруга?

Законодательство позволяет налогоплательщику ежегодно обращаться в налоговые органы для предоставления налогового вычета по истечении налогового периода.

Источник: https://online-buhuchet.ru/nalogovyj-vychet-za-lechenie-muzha-zheny/

Шаг 4

Подайте документы в налоговую

Документы можно подать тремя способами:

- лично в ближайшей налоговой;

- по почте заказным письмом;

- на сайте nalog.ru.

Первые два способа мне не подошли: я не хотела стоять в очередях. Потратила вечер и подала документы на сайте.

Источник: https://journal.tinkoff.ru/vychet-lechit/

Когда могут отказать в предоставлении налогового вычета

Отказать в возврате денежных средств имеет право в следующих случаях:

- Неполный пакет документов.

- Заявление содержит ошибку.

- Заявление подано не по месту прописки.

- Оплата лечения людей, которые не являются супругом, родителем, ребёнком (в том числе усыновленным).

- Лечение супруга или покупка медикаментов были за счет средств работодателя.

Поэтому во избежание затягивания процедуры нужно относиться внимательно ко всем аспектам и точно следовать требованиям закона.

Рекомендуется в заявлении указывать свой действующий телефон, по которому налоговые служащие могут связаться с заявителем и уведомить о совершении ошибки. Если она не критична, то налогоплательщик может быстро её устранить и срок течения проверки не прервётся.

Источник: https://BackNalog.ru/sotsialnyj/nalogovyj-vychet-za-lechenie-supruga

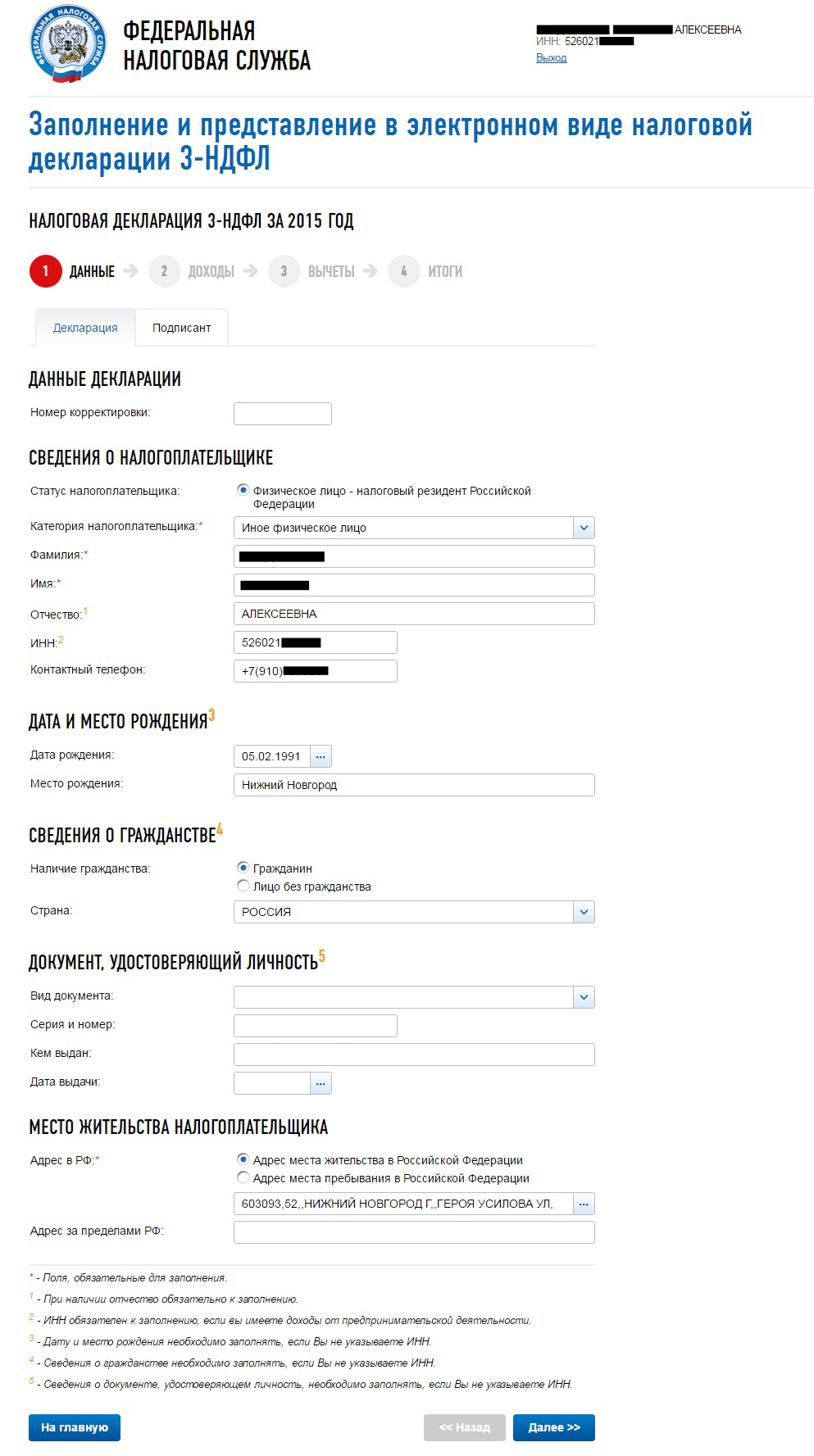

Как подать документы на вычет на сайте налоговой

Подать документы в налоговую несложно. Общая логика такая: заполнить персональные данные, указать доходы и загрузить доказательства расходов на лечение. Чтобы вы не запутались, мы подготовили инструкцию из шести шагов.

1. Заходим в личный кабинет налогоплательщика и выбираем раздел «Налог на доходы ФЛ» → НДФЛ.

2. Заполняем паспортные данные. Если вы указали ИНН, то дату, место рождения, паспортные данные и гражданство можно не заполнять.

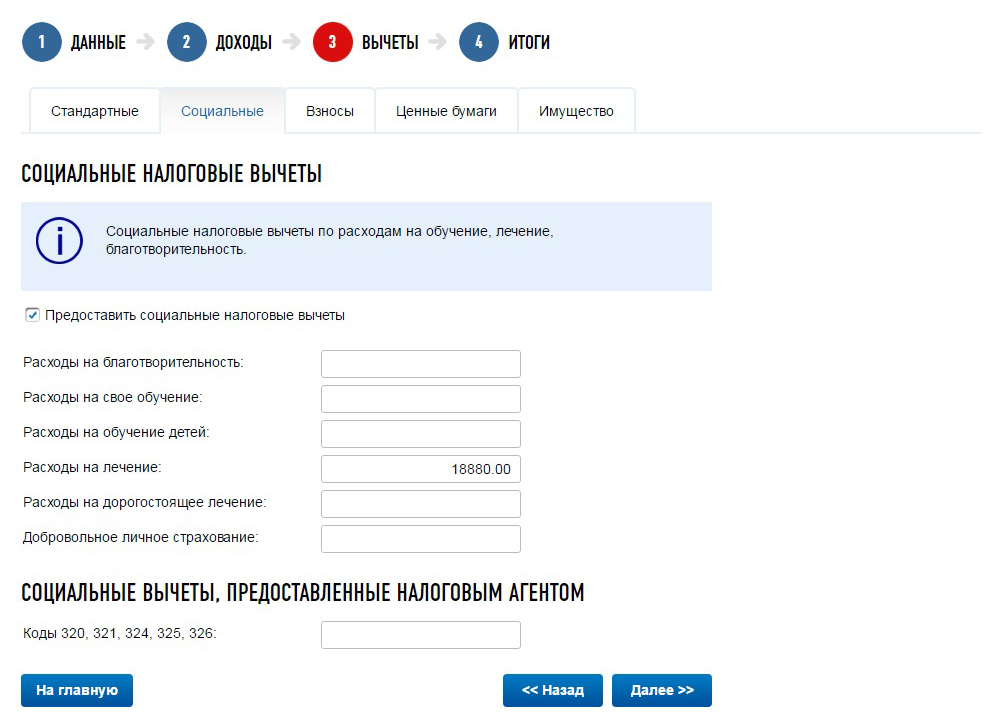

3. Указываем работодателя и доход. Здесь вам понадобится справка 2-НДФЛ. В первом пункте справки указана информация о работодателе (ИНН, КПП и ОКТМО).

4. Выбираем вычет, который хотим получить. Вычет на лечение находится в группе «Социальные налоговые вычеты». Вводим сумму, которую потратили, в окно «Расходы на лечение».

Обратите внимание: расходы на лечение и расходы на дорогостоящее лечение — это разные вещи. Мы говорим только о вычете на лечение.

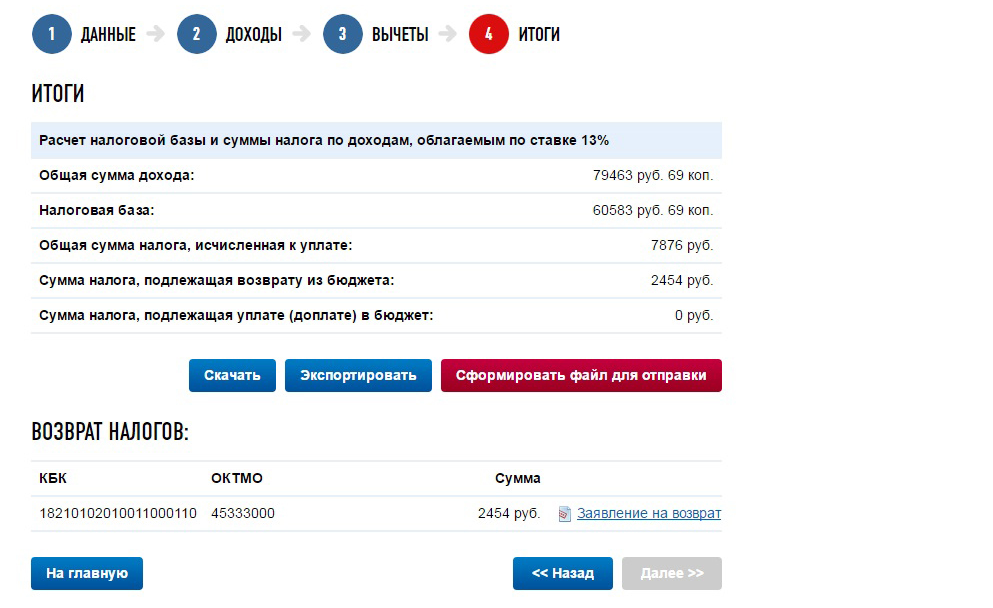

5. Проверяем цифры и нажимаем красную кнопку «Сформировать файл для отправки».

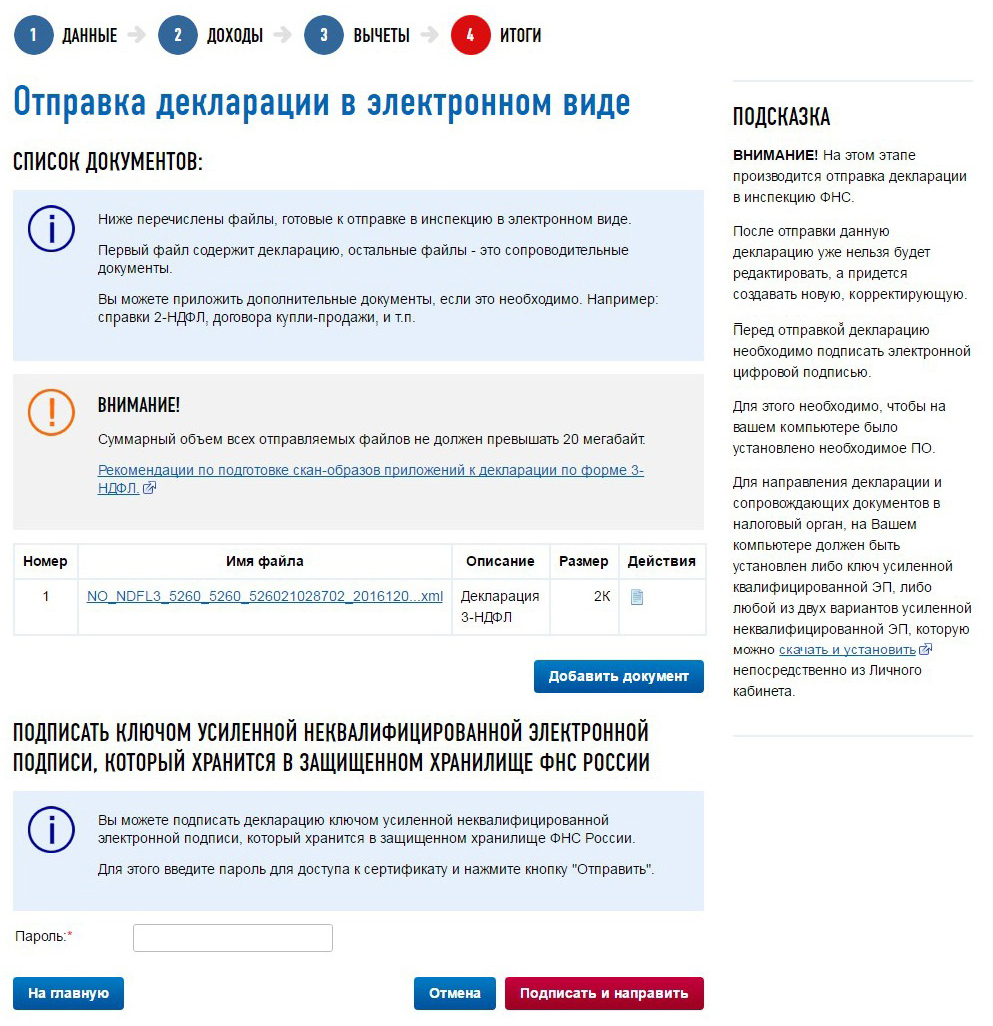

6. Добавляем отсканированные справки и договоры. Подписываем электронной подписью и нажимаем «Подписать и направить». Если у вас нет электронной подписи, оформите ее в личном кабинете в разделе «Профиль» → «Получение сертификата ключа проверки электронной подписи».

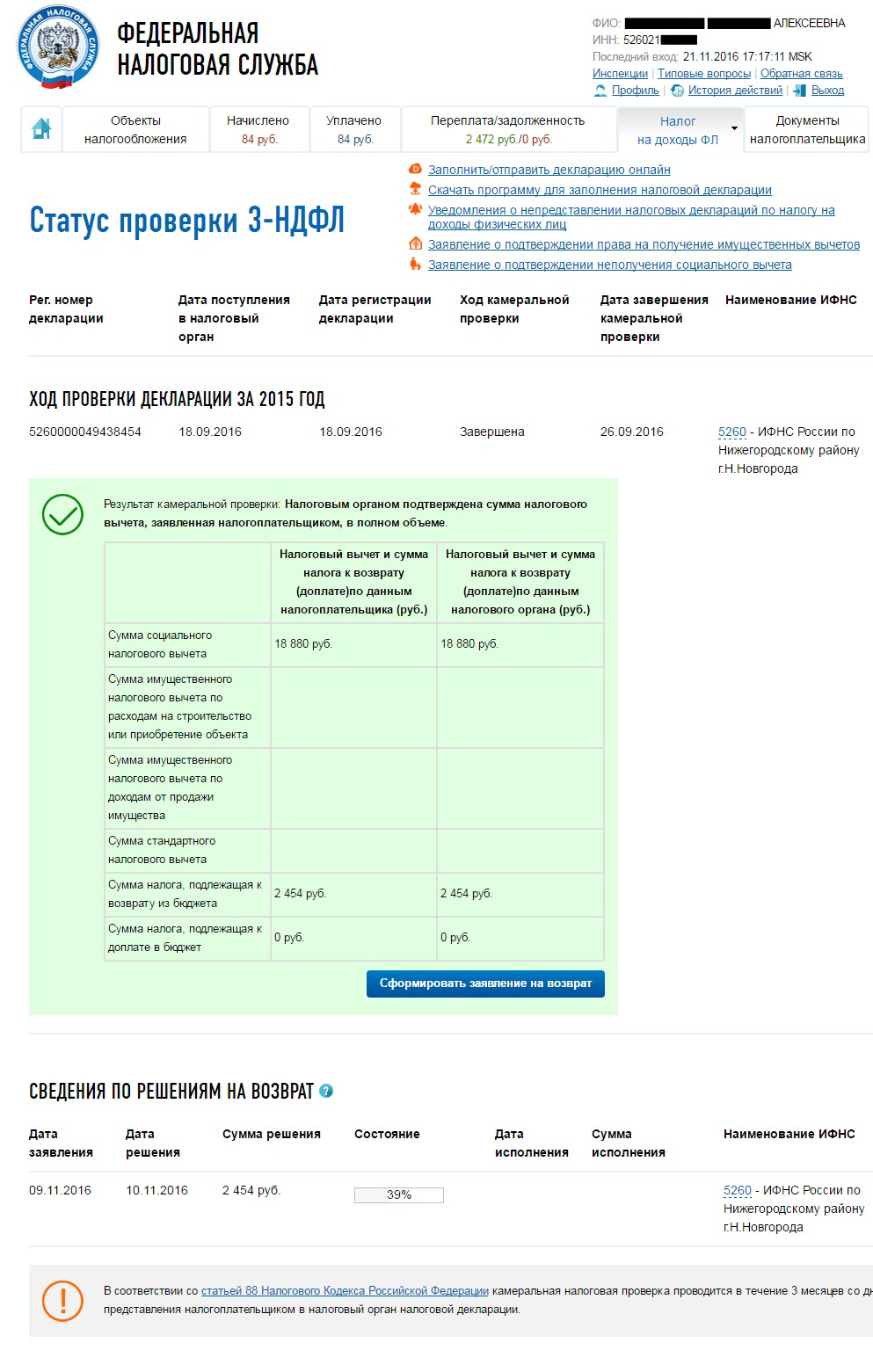

Всё, вы отправили декларацию в налоговую инспекцию. Инспектор обязан ее проверить в течение трех месяцев. Уведомлений о проверке декларации нет, поэтому я проверяла личный кабинет раз в месяц.

Через полтора месяца мою декларацию одобрили.

Источник: https://journal.tinkoff.ru/vychet-lechit/

Причины отказа в получении налогового вычета

Налоговые органы не всегда принимают положительные решения в отношении предоставления налоговых вычетов.

Отказы в предоставлении налогового вычета могут быть обусловлены рядом причин:

- предоставлен не весь пакет документов;

- документы предоставлены в ФНС не по месту регистрации налогоплательщика;

- в документах допущены ошибки;

- предоставлены документы на оплату лечения лиц, не относящихся к категории родственников, указанных в законодательстве;

- вступление в брак единственного родителя (усыновителя, опекуна, попечителя) в случае, если согласно ст. 218 НК получал налоговый вычет в двойном размере.

Источник: https://online-buhuchet.ru/nalogovyj-vychet-za-lechenie-muzha-zheny/

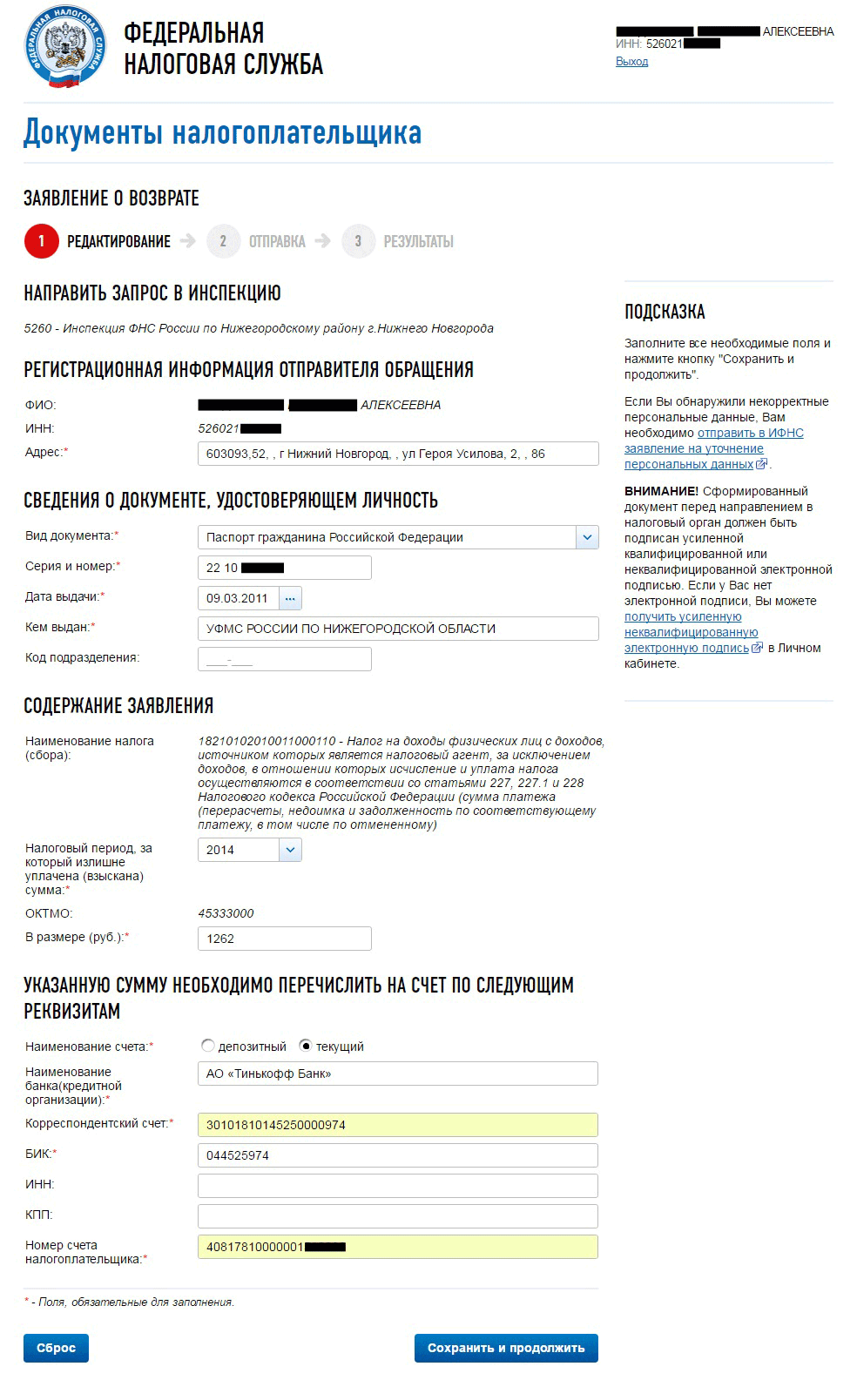

Шаг 5

Подайте заявление на возврат денег

Даже если вашу декларацию одобрили, без заявления деньги не вернут. Снова идем на сайт ФНС:

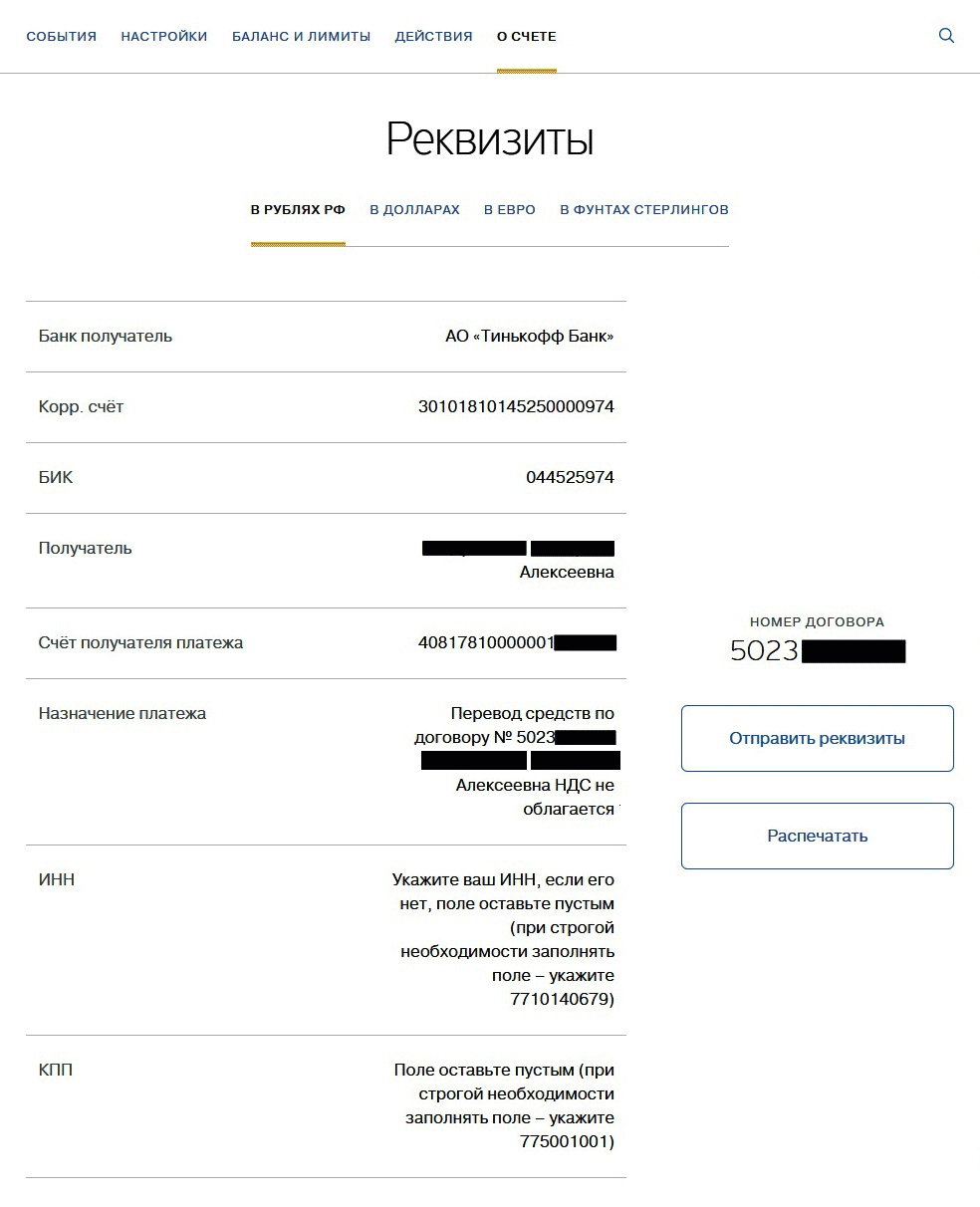

В заявлении ФИО, паспортные данные загрузятся автоматически. Вам нужно ввести реквизиты счёта, куда вы хотите получить деньги.

Реквизиты смотрите в личном кабинете на сайте банка. В Тинькофф-банке зайдите в личный кабинет на вкладку «О счете»:

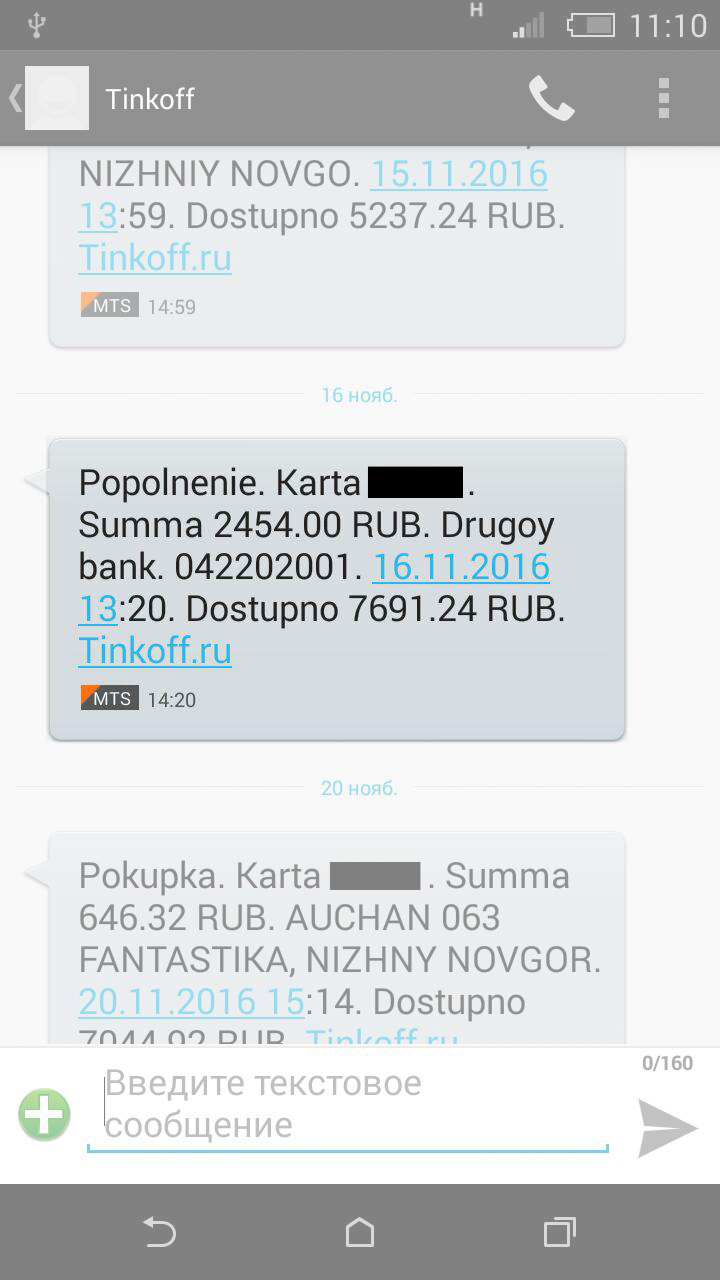

После того как вы отправите заявление, деньги поступят на счет в течение месяца. Об этом вы получите сообщение из банка.

Смс о возврате денег. 042202001 — реквизиты Межрайонной ИФНС России № 2 по Нижегородской области. У вашей налоговой может быть другой код

Смс о возврате денег. 042202001 — реквизиты Межрайонной ИФНС России № 2 по Нижегородской области. У вашей налоговой может быть другой код

Источник: https://journal.tinkoff.ru/vychet-lechit/

Если отсутствует чек об оплате

В налоговом кодексе указано, что компенсация за лечение супруга возможна при предоставлении налогоплательщиком доказательств понесенных трат за предоставленное лечение или иные услуги медицинского характера, а также покупку медикаментов. Поэтому все платежные бумаги лучше сохранять и беречь.

Но если случилось так, что чек об оплате потерян, то отчаиваться не стоит. В Письме от 02 мая 2012 года №ЕД-4-3/7333 разъяснено, что предоставление «Справки об оплате медицинских услуг» в качестве подтверждения его фактические расходы на лечение, является законным.

Источник: https://BackNalog.ru/sotsialnyj/nalogovyj-vychet-za-lechenie-supruga

Запомнить

- Налоговый вычет вернут, если вы оплачивали собственное лечение или лечение родителей, супруга, ребенка до 18 лет.

- Подать заявление на вычет можно в течение трех лет после года, в котором оплатили лечение.

- Для получения вычета сохраните чеки и договоры. Попросите в клинике справку для налоговой, а на работе — справку 2-НДФЛ.

- Отсканируйте документы и подайте заявление на сайте налоговой. После того как вы отправите заявление, деньги поступят на счет в течение месяца.

Источник: https://journal.tinkoff.ru/vychet-lechit/

Количество использованных доноров: 6

Информация по каждому донору:

- https://realtyurist.ru/nalogovyj-vychet/nalogovyj-vychet-za-lechenie-supruga/: использовано 4 блоков из 10, кол-во символов 4233 (16%)

- https://www.mos.ru/otvet-dengi/kak-poluchit-nalogovyy-vychet-po-rashodam-na-medicinu/: использовано 2 блоков из 6, кол-во символов 6605 (25%)

- https://NalogBox.ru/sotsialnyj/nalogovyj-vychet-za-lechenie-supruga/: использовано 3 блоков из 4, кол-во символов 3469 (13%)

- https://journal.tinkoff.ru/vychet-lechit/: использовано 9 блоков из 12, кол-во символов 7194 (27%)

- https://BackNalog.ru/sotsialnyj/nalogovyj-vychet-za-lechenie-supruga: использовано 4 блоков из 11, кол-во символов 3053 (12%)

- https://online-buhuchet.ru/nalogovyj-vychet-za-lechenie-muzha-zheny/: использовано 3 блоков из 11, кол-во символов 1612 (6%)